Bundesverband Alternative Investments e.V. (BAI)

Sustainable Finance

2018 veröffentlichte die EU-Kommission ihren Aktionsplan zu Sustainable Finance. Seither ist Sustainable Finance bzw. ESG in aller Munde.

ESG ist ein englisches Akronym, steht für „Environment, Social and Governance“ und meint als Oberbegriff die Berücksichtigung von Nachhaltigkeitszielen bei der Kapitalanlage: in ökologischer Hinsicht, in sozialer Hinsicht sowie hinsichtlich (guter) Unternehmensführung. „E“ steht bspw. generell für Ressourcenschonung, umweltschonende Produktion, Reduktion der Treibhausgase, Ökoeffizienz hinsichtlich Energie, Wasser, Kohlendioxid und Abfall, Energiemanagement, Investitionen in erneuerbare Energien etc., „S“ bspw. für die Einhaltung zentraler Arbeitsrechte, faire Bedingungen am Arbeitsplatz, Arbeitssicherheit und Gesundheitsschutz (auch bei Zulieferern), Chancengleichheit und Diversität, Verhinderung von Ausbeutung und Diskriminierung, Versammlungs- und Gewerkschaftsfreiheit etc., und „G“ steht beispielhaft für Transparenz bei der Unternehmensführung und in der Außenkommunikation, für die Verankerung des Nachhaltigkeitsmanagements auf Vorstands- und Aufsichtsratsebene und ESG-Risikomanagement, die Verhinderung von Korruption, Bestechung und Geldwäsche, für regulatorische Compliance und die Vermeidung von Interessenkonflikten.

Das Finance Package von 2021 enthielt Maßnahmen, die dazu beitragen sollen, Europa bis 2050 klimaneutral zu machen. Im Dezember 2021 wurde ein erster Rechtsakt zu nachhaltigen Aktivitäten für Klimaschutz- und Anpassungsziele der EU-Taxonomie veröffentlicht. Die Kommission nahm einen Vorschlag für die CSRD an, der u.a. detailliertere Berichtspflichten für die Nachhaltigkeitsberichterstattung mit sich brachte. Am 13. Juni 2023 wurde ein neues Maßnahmenpaket vorgelegt, das vor allem auf eine erhöhte Transparenz für nachhaltige Investitionen am Markt abzielt. Das Kommissionspaket enthält den delegierten Rechtsakt für den Umweltschutz zu den Umweltzielen 3-6 und den delegierten Änderungsrechtsakt für den Klimaschutz. Ferner beinhaltet es einen Legislativvorschlag für eine EU-Verordnung zu den ESG-Ratings. Mithilfe der delegierten Rechtsakte zur Taxonomie sollen Investitionen in andere Sektoren und Wirtschaftsaktivitäten, die zur Erreichung der EU-Klimaziele beitragen, erleichtert werden. Zu einer benutzerfreundlicheren Anwendung trägt insbesondere der Taxonomy Navigator bei.

Einleitung

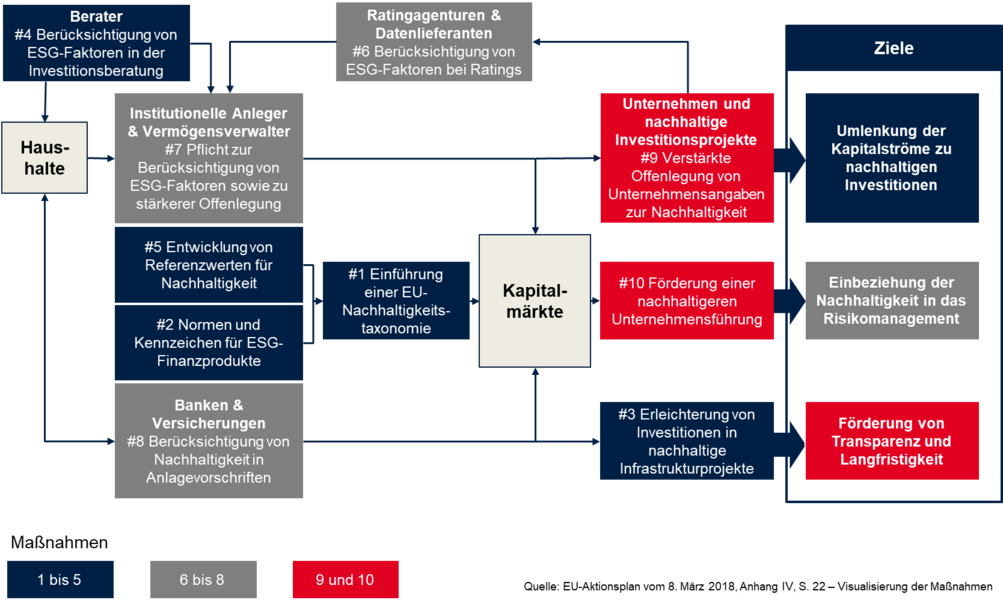

Mit dem „Action Plan on Sustainable Finance” hat die EU-Kommission eine überaus umfangreiche Gesetzesinitiative gestartet. Der Aktionsplan umfasst zehn (legislative) Maßnahmen, die zur Erreichung dreier Ziele beitragen sollen, wie in der untenstehenden Graphik visualisiert:

- Die Umlenkung privaten Kapitals in nachhaltige Investitionen (Maßnahmen 1-5; dunkelblau)

- Die Förderung von Transparenz und Langfristigkeit (Maßnahmen 6-8; dunkelgrau)

- Die Einbettung der Nachhaltigkeit in das Risikomanagement (Maßnahmen 9-10, rot)

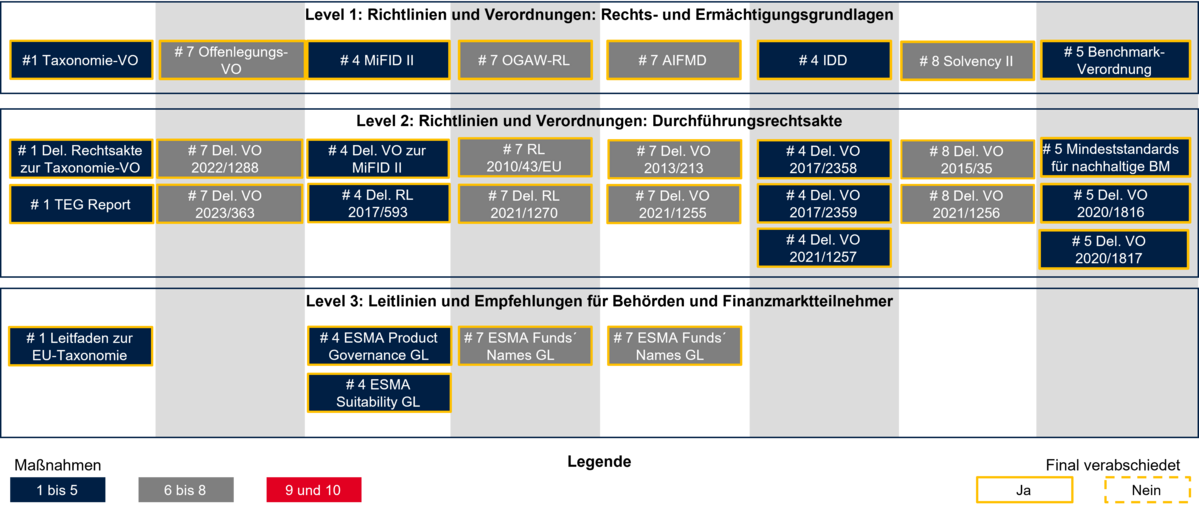

Der Aktionsplan umfasst eine breite Palette von Initiativen wie

- Die Taxonomie-Verordnung zur Schaffung eines einheitlichen Klassifikationssystems für nachhaltige Aktivitäten

- Die Sustainable Finance Reporting Regulation (SFDR), auf Deutsch die sogenannte Offenlegungsverordnung, um konsistente Offenlegungsanforderungen in Bezug auf Nachhaltigkeit zu schaffen

- Eine CO2-Benchmark-Verordnung zur Bereitstellung standardisierter Nachhaltigkeits-Benchmarks

- Neue sekundäre Gesetzgebung oder "delegierte Rechtsakte" zur Integration von Nachhaltigkeitsrisiken und -faktoren in den OGAW-Richtlinien und den AIFMD-Rahmen, also für die gesamte Fondswirtschaft

- Neue delegierte Rechtsakte zur Integration von Nachhaltigkeitsrisiken und -faktoren in den MiFID-II- und den IDD-Rahmen (einschließlich der Einbeziehung von Nachhaltigkeitserwägungen in die Finanzberatung)

- Die Entwicklung eines Standards für grüne Anleihen (Green Bonds)

- Die Entwicklung eines EU-Umweltzeichens für Finanzprodukte (EU Ecolabel)

- Aktualisierung der nichtfinanziellen Berichterstattung von Unternehmen im Rahmen einer Überprüfung der Richtlinie über nichtfinanzielle Berichterstattung (Non-Financial Reporting Directive – NFRD).

Vom gesamten Gesetzespaket der Sustainable Finance Initiative sind für Fonds und Fondsgesellschaften die Maßnahmen #1 (Taxonomie-Verordnung), #2 (Normen und Kennzeichen für umweltfreundliche Finanzprodukte), #4 (Berücksichtigung von Nachhaltigkeit in der Finanzberatung), #6 (Bessere Berücksichtigung der Nachhaltigkeit in Ratings und Marktanalysen), #7 (Klärung der Pflichten institutioneller Anleger und Asset Manager, einschließlich der Offenlegungsverordnung) und #9 (Stärkung der Vorschriften zur Offenlegung von Nachhaltigkeitsinformationen und zur Rechnungslegung) die einschlägigsten und wichtigsten Legislativakte.

In unserem Investor Survey 2022 haben wir uns in einem eigenen Kapitel dem Thema Sustainable Finance und ESG gewidmet. Die Ergebnisse haben wir in einem kurzen Video zusammengetragen und analysiert.

Rechtsgrundlagen

Taxonomie

Die Taxonomie-Verordnung als Klassifizierungssystem trägt dazu bei, dass ökologisch nachhaltige Wirtschaftstätigkeiten leichter als solche identifiziert werden können, um langfristig die Klima- und Umweltziele der EU zu erreichen. Sie umfasst Vorgaben, mit welchen Inhalten nach der SFDR bestehende produktbezogene Transparenzpflichten auszufüllen sind.

- Taxonomie Verordnung

- FAQ Taxonomie-Verordnung (technische Bewertungskriterien)

- Nutzerleitfaden zur EU-Taxonomie

- FAQ zur Umsetzung der Taxonomie-Verordnung und Verbindungen zur SFDR

- FAQ der EU-Kommission zu Offenlegungen nach Art. 8 der Taxonomie (2022)

- FAQ der EU-Kommission zu Offenlegungen nach Art. 8 der Taxonomie (2023)

- DelVo Artikel 8 Reporting (Delegierte Verordnung (EU) 2021/2178)

- DelVo Artikel 8 Reporting (zur Ergänzung der Verordnung (EU) 2020/852)

- DelVo Artikel 8 Reporting – Anhang 1 bis 5

- DelVo Artikel 8 Reporting – Anhang 6

- DelVo Artikel 8 Reporting – Anhang 7

- DelVo Artikel 8 Reporting – Anhang 8

- DelVo Artikel 8 Reporting – Anhang 9 bis 11

- Änderung der Anhänge der Delegierten Verordnung (EU) 2021/2178

- Finaler Bericht zu den Minimum Social Safeguards

- Klima-DelVO bzw. Technische Bewertungskriterien (Delegierte Verordnung (EU) 2021/2139)

- Sustainable Finance Package

- Vorschlag für eine Verordnung über ESG-Ratings

- Kompromissfassung der ESG-Verordnung von Rat und EU-Parlament

- Endgültiger Delegierter Rechtsakt für den Umweltschutz

- Delegierter Änderungsrechtsakt für den Klimaschutz

- Bekanntmachung der Kommission über die Auslegung und Anwendung bestimmter Rechtsvorschriften der Taxonomie-Verordnung

- Leitfaden für die Anwendung der Taxonomie-VO

- Empfehlung zur Erleichterung der Finanzierung des Übergangs zu einer nachhaltigen Wirtschaft

- EU Taxonomy Navigator

SFDR

Die Sustainable Finance Disclosure Regulation (SFDR) enthält zahlreiche Transparenzvorschriften, die sich sowohl an Finanzmarktteilnehmer als auch an Finanzberater richten. Mit der SFDR sollen Informationsasymmetrien zwischen Anlegern und Finanzmarktteilnehmern hinsichtlich der Einbeziehung von Nachhaltigkeitsrisiken und -kriterien verringert werden. Das Hauptziel der Offenlegungsverordnung liegt darin, eine größere Produkttransparenz zu schaffen, um einen möglichst einfachen Vergleich zu ermöglichen.

- SFDR

- SFDR Q&A

- Konsolidiertes Q&A zur SFDR (17. Mai 2023)

- Bericht über die Konsultationen zur Umsetzung der Verordnung

- Guidelines on funds´ names using ESG or sustainability-related terms

- DelVo SFDR – Anhang I

- DelVo SFDR – Anhang II

- DelVo SFDR – Anhang III

- DelVo SFDR – Anhang IV

- DelVo SFDR – Anhang V

- BaFin Handreichung zur Vorlage zu Art. 8 OffenlegungsVO

- BaFin Handreichung zur Vorlage zu Art. 9 OffenlegungsVO

- BaFin FAQ SFDR

CSRD

Die Corporate Sustainablity Reporting Directive wird die NFRD (Non-Financial Reporting Directive) ersetzen und den Anwendungsbereich zukünftig auch auf kleinere Unternehmen erweitern. Mit der neuen Richtlinie werden detaillierte Anforderungen an die Nachhaltigkeitsberichterstattung (Umwelt-, Sozial-, Menschenrechts- und Governance-Faktoren) gestellt. Damit soll ein Auseinanderfallen von Nachhaltigkeitsstandards verhindert und so ein reibungsloser Übergang zu einer nachhaltigen Wirtschaft gewährleistet werden. Die European Sustainability Reporting Standards (ESRS) sind das verpflichtende Format zur CSRD-Berichterstattung. Im März 2024 veröffentlichte das Bundesministerium der Justiz den Entwurf eines Gesetzes zur Umsetzung der Richtlinie. Es ist die Einführung der Pflicht zur Nachhaltigkeitsberichterstattung in Etappen vorgesehen. Dafür wird der bestehende Rechtsrahmen überprüft und teilweise aktualisiert.

- CSRD Richtlinie

- Q&A CSRD

- Delegierte Verordnung zur Ergänzung der Richtlinie 2013/34/EU durch Standards für die Nachhaltigkeitsberichterstattung

- Delegierte Richtlinie (EU) 2023/2775

- Entwurf eines Gesetzes zur Umsetzung der CSRD Richtlinie

- Stellungnahmen zum Referentenentwurf zur Umsetzung der CSRD

CSDDD/LKSG

Am 23. Februar 2022 hat die Europäische Kommission einen Vorschlag für eine EU-weite „Lieferkettenrichtlinie“ vorgelegt, die Corporate Sustainability Due Diligence Directive CSDDD. Diese enthält umwelt- und menschenrechtsbezogene Sorgfaltspflichten sowie die Pflicht für größere Unternehmen, einen Aktionsplan zu erstellen, in dem Maßnahmen zur Erreichung der Klimaziele festgelegt werden.

Die Vorschriften, die für EU- und teilweise auch Nicht-EU-Unternehmen gelten, verpflichten die Unternehmen, negative Auswirkungen ihrer Tätigkeiten innerhalb der gesamten Wertschöpfungskette zu ermitteln und vorzubeugen.

Am 25. Mai 2024 billigte der Rat den Standpunkt des Europäischen Parlaments, wodurch der Rechtsakt nun angenommen ist.

- Pressemitteilung: Annahme des EU-Rates

- Gesetzesbeschluss des EU-Parlaments

- Briefing: Corporate Sustainability Due Diligence – Wie man Menschenrechts- und Umweltaspekte in die Lieferkette integriert

- Deutsches Lieferkettensorgfaltspflichtengesetz

- FAQ LkSG

- Handreichung zur Umsetzung einer Risikoanalyse nach den Vorgaben des LkSG

- Handreichung zur Zusammenarbeit in der Lieferkette zwischen verpflichteten Unternehmen und ihren Zulieferern

- Handreichung zur Anwendung des LkSG auf die Kredit-und Versicherungswirtschaft

MiFID II und IDD

Die Finanzmarktrichtlinie zielt auf die Verbesserung der Funktionsweise und Transparenz der europäischen Finanzmärkte ab sowie auf einen höheren Verbraucherschutz. Sie betrifft etwa strengere Anforderungen in den Bereichen Portfolioverwaltung, unabhängige Anlageberatung, Zuwendungen, Produkt-Governance, Produktintervention sowie Aufzeichnungspflichten. Nachhaltigkeit soll zunehmend Bestandteil von Kundenberatungsprozessen werden, um Kapitalströme gezielt in umweltfreundliche Investitionen zu lenken.

- MiFID II

- Delegierte Verordnung (EU) 2021/1254

- Delegierte Verordnung (EU) 2021/1253

- Delegierte Richtlinie (EU) 2021/1269

- Guidelines on MiFID II product governance requirements (2018)

- Guidelines on certain aspects of the MiFID II suitability requirements (2022)

- Final report on Guidelines on MiFID II product governance requirements (2023)

- IDD

- Delegierte Verordnung (EU) 2021/1257

- Guidance on the integration of the customer’s sustainability preferences in the suitability assessment under the IDD

Benchmark-Verordnung, inkl. Delegierter Rechtsakte

Die Benchmark-VO bildet einen Rechtsrahmen für die Bereitstellung von Referenzwerten. Sie soll vor allem dem Verbraucher- und Anlegerschutz dienen. Ziel ist, dass sich Benchmarks innerhalb der EU durch Genauigkeit, Integrität, Robustheit und Zuverlässigkeit auszeichnen. Sie sieht insbesondere Mindeststandards hinsichtlich spezieller CO2-Referenzwerte vor und zielt auf mehr Transparenz bei der Einbindung von ESG-Faktoren in den Referenzwerten ab.

- Benchmark-Verordnung

- Benchmark-Verordnung Q&A

- EU-Taxonomy-Aligning Benchmarks (TABs) Bericht

- Delegierte Verordnungen zur Benchmark-Verordnung:

- Delegierte Verordnung (EU) 2020/1816: Ergänzung der Verordnung (EU) 2016/1011

- Delegierte Verordnung (EU) 2020/1817: Ergänzung der Verordnung (EU) 2016/1011

- Delegierte Verordnung (EU) 2020/1818: Ergänzung der Verordnung (EU) 2016/1011

Europäische Grüne Anleihen (EuGB)

Die Verordnung stellt besondere Anforderungen an grüne Anleihen auf, die die freiwillige Bezeichnung „Europäische grüne Anleihe“ tragen wollen. Als europäische grüne Anleihen bzw. European Green Bonds sollen solche Anleihen und Finanzprodukte bezeichnet werden, die ökologisch nachhaltige Ziele im Sinne der EU-Taxonomie verfolgen. Mit dem Standard soll Greenwashing vorgebeugt und der Vertrauensschutz gefördert werden. Durch Factsheets und jährliche Berichte soll die Transparenz der Erlösverwendung gewährt werden, wobei eine Kontrolle durch externe Gutachter erfolgen soll. Der EUGB-Standard soll dabei auch außereuropäischen Emittenten offenstehen.

- Verordnung (EU) 2023/2631 über europäische grüne Anleihen

- Vorstellung des EU Green Deals

European Single Access Point (ESAP)

Mit der Einrichtung eines einheitlichen EU-Zugangspunktes soll ein zentrales Zugangsportal für öffentliche finanz- und nachhaltigkeitsbezogene Informationen zu Unternehmen und Anlageprodukten in der EU geschaffen werden. Die Plattform soll alle Informationen, zu deren Veröffentlichung Unternehmen nach Unionsrecht verpflichtet sind, bündeln und einen kostenfreien Zugang zu diesen für die Allgemeinheit bieten.

- Verordnung (EU) 2023/2859 zur Einrichtung eines zentralen europäischen Zugangsportals

- Verordnung (EU) 2023/2869

- Richtlinie (EU) 2023/2864

Sonstige

- IFD

- PRIIP-VO (EU) Nr. 1286/2014

- FAQ-Leitprinzipien der UN

- OECD-Leitsätze (2011)

- OECD-Leitsätze (2023)

- UN Leitprinzipien für Wirtschaft und Menschenrechte

Weitere Informationen

Positionen und Stellungnahmen des BAI

Positionspapier / BAI ESG Template / Best Practices / Beiträge

Position Paper Impact Investing in Alternative Investments

In den vergangenen Monaten haben zahlreiche Vertreterinnen und Vertreter des Bundesverbands Alternative Investments e.V. (BAI) und der Bundesinitiative Impact Investing e.V. (BIII) mit großem Engagement ein Positionspapier „Impact Investing in Alternative Investments – why private market investments are particularly suited for impact-generating investments“ erarbeitet.

Das Positionspapier macht eingangs eine Bestandsaufnahme von marktgängigen Schlüsselkonzepten und begrifflichen Grundlagen und zeigt die Hauptcharakteristika von Impact Investments auf. Diskutiert werden sodann die Typen von Impact-Produkten und in einem Hauptteil das Verhältnis von Impact Investments und der Regulatorik bzw. nachhaltigen Investments nach Art. 2 Abs. 17 SFDR. Wir hoffen, mit dem Positionspapier eine Grundlage zu bieten und einen Ausgangspunkt zu setzen für die Diskussion mit Investoren und auch mit internen Fachbereichen.

BAI ESG Template

Das BAI ESG Template dient dazu, die relevanten Datenpunkte nach der Artikel-8-Taxonomie-Verordnung und CSRD / ESRS zwischen Fonds und NFRD-/CSRD-Investoren auszutauschen. Es wird typischerweise jährlich zwischen Dezember und Februar, je nach Investorenanforderung, zur Verfügung gestellt.

Die aktuelle Version des BAI ESG Templates kann hier abgerufen werden.

Die Vorversion des Templates (für das Artikel-8-Taxonomie-VO Reporting 2023, nicht mehr anwendbar) finden Sie hier.

Aktuelle Informationen und die Möglichkeit zum Austausch untereinander finden Sie auch stets im BAI Mitgliederportal.

PAI Best Practices

Der BAI diskutiert für die Erarbeitung von Positionen und Stellungnahmen im BAI Arbeitskreis Sustainable Finance & ESG seit langem Umsetzungs- und Praxisfragen rund um die zahlreichen Regularien der Sustainable Finance Initiative und hat dabei stets die besonderen Bedürfnisse der alternativen und oftmals illiquiden Assetklassen im Blick.

So erarbeiteten zahlreiche Vertreterinnen und Vertreter im BAI Roundtable zur PAI-Erfassung bei Real Estate, Infrastruktur und Private Equity/Private Debt „Best Practices“:

PAI Best Practices for Real Estate (Version 5) (Excel-Datei)

PAI Best Practices for Infrastructure (Version 7.2) (Excel-Datei)

Unterlagen / Beiträge

Hier geht es zum Themenschwerpunkt der Verbandsarbeit: ESG

Hier geht es zu den Unterlagen und Aufzeichnungen der folgenden Webinare:

- European ESG Template (EET) – Lessons Learned from the First PAI Reporting for the Year 2022" am 31. Mai 2023

- European ESG Template (EET) Reporting für alternative Investments" am 21. September 2022

- BAI Praxis-Webinar zur Umsetzung der SFDR RTS" am 20. September 2022

- "ESG-Management: Aktuelle Herausforderungen in der Praxis und Vorteile einer digitalen Umsetzung“ am 28. Mai 2020

- "A practical guide to improving your ESG management" am 23. März 2020

- "Impact Management und Messung im Bereich Real Assets" am 6. Februar 2020

- "Responsible investments: how to select, implement and monitor Social and Governance aspects in the investment process" am 3. Februar 2020

Hier finden Sie weitere Informationen zum nächsten ESG-Workshop.