Bundesverband Alternative Investments e.V. (BAI)

AIFMD/UCITS-Directive/KAGB

Zentrale europäische Rechtsquellen im Bereich der Fonds- und Markregulierung sind die Undertakings for Collective Investments in Transferable Securities (UCITS Directive) bzw. OGAW-V-Richtlinie und die Alternative Investment Fund Managers Directive 2.0 (AIFMD 2.0). Beide Richtlinien sind im deutschen Recht im Kapitalanlagegesetzbuch (KAGB) umgesetzt worden. Sie werden jeweils ergänzt und konkretisiert aufgrund von Ermächtigungen durch exekutive Rechtsakte der Europäischen Kommission. Dies gilt beispielsweise für die weitere Ausgestaltung (delegierte Rechtsakte, Delegated Acts – DA) und die einheitliche Rechtsanwendung in den Mitgliedsstaaten (Durchführungsverordnungen, Implementing Acts – IA).

Veröffentlichungen der European Securities and Markets Authority (ESMA) auf Grundlage einer entsprechenden Richtlinienermächtigung oder der eigenen Initiative geben Anwendungshilfe und die Vorgaben der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) ergänzen die Regelungen bzw. überwachen die Durchführung auf nationaler Ebene.

Die UCITS Directive betrifft Investmentfonds, die in gesetzlich definierte Arten von Wertpapieren und andere Finanzinstrumente investieren (Wertpapierfonds) und umfasst auch Produktregulierung, wohingegen die AIFMD alternative Investments (Hedgefonds, Private Equity, etc.) zum Gegenstand hat und vorrangig die Manager dieser Fonds reguliert.

Beide Regelwerke bilden zusammen den Grundstein der Fonds- und Marktregulierung.

Lamfalussy-Verfahren zur Gesetzgebung

EU-Gesetzgebung im Bereich der Finanz- und Wertpapiermarktrechtsetzung, also auch im Investmentrecht, geschieht im sogenannten Lamfalussy-Verfahren, benannt nach Alexandre Lamfalussy, und soll die Gesetzgebung erleichtern und beschleunigen. Das Verfahren hat 4 Stufen:

- Stufe 1: Grundsatzrichtlinien und -verordnungen werden von Rat und Europäischem Parlament verabschiedet.

- Stufe 2: Die technischen Einzelheiten werden in Form von Durchführungsrichtlinien und -verordnungen in sog. Komitologieausschüssen (Experten aus der EU-Kommission und den Mitgliedstaaten) festgelegt.

- Stufe 3: Von den nationalen Aufsichtsbehörden werden gemeinsame Standards und Richtlinien für die einheitliche materielle Umsetzung erarbeitet.

- In Stufe 4 überprüft die Kommission die Umsetzung der Richtlinien auf der Grundlage von umfassenden Berichten, zu denen die Mitgliedstaaten verpflichtet sind.

AIFMD

Die AIFMD 2.0 reguliert die Manager alternativer Investmentfonds und ist die EU-Rahmenrichtlinie, ergänzt um die wichtige AIFMD-Level-II-Verordnung (Delegierte Verordnung (EU) Nr. 231/2013 der Kommission im Hinblick auf Ausnahmen, die Bedingungen für die Ausübung der Tätigkeit, die Verwahrstellen, Hebelfinanzierung, Transparenz und Beaufsichtigung).

In der Richtlinie werden die Verwalter alternativer Investmentfonds reguliert, die nicht von der OGAW-Richtlinie (UCITS Directive) erfasst wurden. Betroffen sind sowohl Verwalter mit Sitz in der EU als auch Verwalter aus Drittländern, die ihre Fonds in der EU vertreiben möchten. In Deutschland wurde die Richtlinie in Gestalt des KAGB in nationales Recht umgesetzt.

AIFMD-Review:

Die AIFMD wurde einem umfassenden Review unterzogen, wie er in Art. 69 der Richtlinie vorgesehen ist.

Das Ergebnis dieses Review-Prozesses war die Änderungsrichtlinie zur AIFMD, die sog. AIFMD 2.0. Sie stellt eine umfassende Überarbeitung der ursprünglichen AIFMD-Richtlinie und damit die aktualisierte EU-Rechtsgrundlage dar, die im Vergleich zur ersten Richtlinie einige klare Veränderungen enthält.

- Liquidätsmanagement:

AIFM sind nunmehr verpflichtet, gegenüber den nationalen Aufsichtsbehörden ein geeignetes System zum Liquiditätsmanagement nachzuweisen. Offene AIFs müssen dabei mindestens zwei passende „LMTs“ (Liquiditätsmanagementtools) umsetzen, die im Anhang V der Richtlinie geregelt sind. Diese Verfahren zum Risikomanagement sollen eine angemessene Reaktionsfähigkeit auf Liquiditätsrisiken sicherstellen und unterliegen daher nicht nur einer regelmäßigen Szenarioanalyse, sondern auch einer detaillierten Informationspflicht über das Ergebnis dieser Analysen sowohl an Aufsichtsbehörden als auch an Anleger. Diese Anpassungen sollen die Stabilität von EU-Finanzsystemen verbessern und für einen verbesserten Anlegerschutz sorgen, indem AIFM besser auf Marktbedingungen und Rücknahmen reagieren können.

- Kreditvergabe durch AIFs:

Die AIFMD 2.0 soll EU-ansässigen Unternehmen weitere Finanzierungsmöglichkeiten eröffnen. Darin liegen vor allem Chancen für solche Unternehmen, die traditionelle Formen von Finanzierung nicht nutzen können. Teil dieses Konzeptes sind wesentlich auch die Änderungen und damit verbundene Anforderungen an AIFs, die Kredite vergeben, und der Versuch, eine europaweite Harmonisierung dieser Regelungen zu schaffen. So sollen einerseits die Verfügbarkeit von Finanzmitteln für EU-Unternehmen gesteigert, aber gleichzeitig durch die Schaffung von Limits, konkreten Abläufen und den obigen LMTs ein gehobener Anlegerschutz sichergestellt werden, indem wirksame Konzepte und Rahmenbedingungen für die Kreditvergabe sichergestellt werden. So beschränkt die AIFMD 2.0 beispielsweise die Möglichkeiten eines AIF abhängig von seiner Organisationsform zu Leverage, verbietet eine „Originate-to-distribute“ Strategie oder die Vergabe von Krediten bei Interessenkonflikten, bspw. in Form eines Organkreditverbotes.

Den Mitgliedsstaaten steht im Hinblick auf diese Beschränkungen grundsätzlich die Möglichkeit offen, diese Vorgaben noch strenger zu gestalten („Goldplating“) oder beispielsweise die Kreditvergabe an Verbraucher einzuschränken oder zu verbieten.

- Verwahrstellen und Meldepflichten:

Nach Umsetzung der AIFMD 2.0 soll es AIFs möglich sein, Verwahrstellen zu nutzen, die ihren Sitz in einem anderen EU-Mitgliedstaat haben als die AIF selbst. Damit soll dem Kostenrisiko begegnet werden, das aufgrund von ineffizienten Abläufen in EU-Ländern mit kleineren Finanzmärkten für Investoren entsteht und damit einhergehend die innereuropäische Wettbewerbsfähigkeit gesteigert werden. Dieses Privileg ist aber mit umfassenden und herausfordernden Anforderungen verbunden. So wären der betroffene AIF und alle mit ihm verbundenen Gesellschaften zu umfassenden Auskünften sowohl gegenüber seinen Investoren als auch den Nationalbanken der einzelnen Mitgliedsstaaten, in denen der AIF gemeldet ist, verpflichtet.

Darüber hinaus wurden technische und organisatorische Aspekte angepasst. So müssen beispielsweise mindestens zwei natürliche Personen, die die Geschäfte eines AIFM in Vollzeit führen, einen Wohnsitz in der EU haben oder in an Kleinanlegern vertriebenen AIFs ein Mitglied der AIF-Leitung nicht-geschäftsleitend und unabhängig sein.

Weiterhin aufgenommen wurden ESG-Anforderungen, die in die schon bestehenden Anforderungen der SFDR integriert werden und auf diese verweisen. Das führt dazu, dass AIFMs Nachhaltigkeitskriterien beachten und in entsprechenden Richtlinien dokumentieren müssen.

Die AIFMD 2.0 trat am 15.04.2024 in Kraft. Eine Umsetzung in nationales Recht steht in Deutschland noch aus, wird jedoch binnen 24 Monaten entsprechend durch den Gesetzgeber umzusetzen sein.

Level I: Rahmen-Richtlinie und Rahmen-Verordnungen

Level II: Übersicht exekutiver Rechtsakte

AIFMD-Level-II-Verordnung (EU) Nr. 231/2013 und Übersicht weiterer exekutiver Rechtsakte

Level III: Übersicht ESMA Updates Q&A und ESMA Guidelines

- ESMA Updates AIFMD Q&A

- ESMA Guidelines (Guidelines Tracker; Guidelines für die AIFMD in Zeilen 3 ff.):

- Guidelines on reporting obligations under Articles 3(3)(d) and 24(1),(2) and (4) of the AIFMD

- Guidelines on the model MoU concerning consultation, cooperation and the exchange of information related to the supervision of AIFMD entities

- Key concepts of the AIFMD

- Guidelines on sound remuneration policies under the AIFMD

- Guidelines on Article 25 of Directive 2011/61/EU

ELTIF/EuVECA/EuSEF

Mit der ELTIF-, der EuVECA- und der EuSEF-VO wurden spezielle Rechtsakte für besondere Fondsprodukttypen (sogenannte produktregulierte EU-AIFs) geschaffen, die unmittelbar Anwendung finden. Es handelt sich hierbei um die europäischen langfristigen Investmentfonds (European Long-Term Investment Funds, ELTIF), die Europäischen Risikokapitalfonds (European Venture Capital Funds, EuVECA) und den Fonds für soziales Unternehmertum (European Social Entrepreneurship Funds, EuSEF).

Für ELTIFs führt die ESMA dabei ein aktuell gehaltenes Register: ELTIF-Register

ELTIF 2.0:

Die EU-Kommission hatte im Herbst 2020 die Konsultation zum ELTIF-Review gestartet.

Am 10. Januar 2024 traten die Veränderungen schließlich in Form der sog. ELTIF 2.0-VO in Kraft. Insbesondere wurde der Änderungsbedarf bei den bisherigen Beteiligungshürden für Privatanleger, den restriktiven Vorgaben zu investierbaren Assets und ihrer Diversifikation, fehlenden Erleichterungen für Fonds mit institutionellen Anlegern und der Unzulässigkeit von Master-Feeder-Strukturen adressiert. Die Neuerungen in diesen Bereichen sollen den bis dato wenig aufgelegten ELTIF attraktiver machen.

Die wesentlichen Änderungen lassen sich wie folgt zusammenfassen:

- Erweiterung des Spektrums zulässiger Vermögenswerte für ELTIFs auf Verbriefungen (Schuldtitel, Kredite, Grundpfandrechte), Finanzunternehmen, Sachwerte ohne Mindestwert, Klarstellung hinsichtlich der Zulässigkeit von Investitionen in Green Bonds,

- Einführung der Verwendung von Dachfondsstrategien, darunter Master-Feeder-Strukturen, der Ermöglichung von ELTIF-Investitionen in andere ELTIFs, EuVECA, EuSEF, OGAWs und EU-AIFs mit ihrerseits zulässigen Anlagezielen im Sinne der ELTIF-Verordnung; Abbau von Mindestanforderungen hinsichtlich Anteilsquoten in Tochterunternehmen,

- Ausbau über das öffentliche Zentralregister über ELTIFs zugänglichen Informationen,

- Erhöhung der Anforderungen an die Marktkapitalisierung von Portfoliounternehmen auf 1,5 Mrd. EUR (vorher 500 Mio. EUR),

- Aufhebung der Beschränkungen für Co-Investments von ELTIF-Verwaltern,

- Absenkung der Mindestinvestitionsschwelle in zulässige Anlagevermögenswerte auf 55% des Kapitals (vorher 70%),

- Absenkung der Diversifikationsanforderungen durch Anlagezielobergrenzen bis hin zur vollständigen Aufhebung der Diversifikationsanforderungen bei ELTIFs, die ausschließlich an professionelle Anleger vertrieben werden,

- Eröffnung der Möglichkeit zur Verwendung verstärkter Hebelfinanzierungen: Für Kleinanleger bis zu 50% des Nettovermögenswerts, bei ELTIFs für ausschließlich professionelle Anleger bis zu 100% (ehemals für beides 30%),

- Ermöglichung von Rücknahme von Anteilen von ELTIFs zur Förderung eines Sekundärmarktes, ESMA soll hierzu technische Regulierungsstandards (Regulatory Technical Standards – RTS) entwickeln,

- Abschaffung der Liquidation auf Antrag von Anlegern bei Verfehlung der Etablierung von Rücknahmevoraussetzungen,

- Abschaffung der Eignungsüberprüfung für Kleinanleger aus der ELTIF-Verordnung, dafür muss immer eine Eignungsüberprüfung nach MiFID II erfolgen,

- Streichung von Anforderungen an das Investitionsvolumen von Kleinanlegern (vorher mindestens 10.000 EUR, aber maximal 10% des Anlagevermögens),

- Streichung des Erfordernisses einer „geeigneten Anlageberatung“ sowie des Betriebs lokaler Einrichtungen.

Level I: Rahmen-Richtlinie und Rahmen-Verordnungen

Level II: Übersicht exekutiver Rechtsakte

ELTIF-Verordnung: Übersicht exekutive Rechtsakte

EuVECA-Verordnung: Übersicht exekutive Rechtsakte

EuSEF-Verordnung: Übersicht exekutive Rechtsakte

ELTIF 2.0: Regulatory technical standards

Level III: Übersicht ESMA Updates Q&A und ESMA Guidelines

Questions and Answers: Application of the EuSEF and EuVECA Regulations

UCITS Directive / OGAW-Richtlinie

Die UCITS Directive / OGAW-Richtlinie (Richtlinie 85/611/EWG des Rates vom 20. Dezember 1985 zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren) definiert spezielle Anforderungen an Fonds und ihre Verwaltungsgesellschaften.

Die UCITS Directive betrifft auch Produktregulierung. Einen Schwerpunkt bildet hierbei die Regelung der zulässigen Vermögensgegenstände, in die investiert werden darf. Detaillierte Vorschriften zu diesem Thema sind in der Durchführungsrichtlinie Richtlinie 2007/16/EG der EU-Kommission (sog. Eligible-Assets-Richtlinie) enthalten. Änderungen wie die Vereinfachung des Anzeigeverfahrens für den grenzüberschreitenden Vertrieb, die Ermöglichung grenzüberschreitender Fondsfusionen und der Einführung eines neuen Konzepts der Anlegerinformation mit den Basisinformationsblättern (BIB), welches den bisherigen vereinfachten Verkaufsprospekt ablöste, führten zu einer Neufassung der OGAW-Richtlinie als OGAW-V-Richtlinie 2009/65/EG.

Die UCITS-Richtlinie und ihre Entwicklungen wurden in den letzten Jahren durch mehrere Updates ergänzt und erweitert.

So wurden einige der Änderungen durch die AIFMD 2.0 parallel auch in der UCITS-Richtlinie umgesetzt, um die regulatorischen Rahmenbedingungen anzugleichen und die Verwaltung von Fonds zu erleichtern, die sowohl UCITS als auch AIFs umfassen. So müssen auch UCITS-Verwaltungsgesellschaften nun beispielsweise detaillierte Liquiditätsmanagement-Tools („LMTs“) auswählen und in ihre Verfassungsdokumente aufnehmen. Dies soll sicherstellen, dass die Fonds angemessen auf Liquiditätsrisiken vorbereitet sind und ihre Rücknahmeanforderungen effektiv verwalten können.

Zuletzt hat die ESMA im Mai 2024 eine Konsultation gestartet, um die Richtlinie im Hinblick auf zulässige Vermögenswerte („Eligible Assets Directive“) und deren Klarheit und Konsistenz mit anderen EU-Rechtsrahmen zu verbessern.

Level I: Rahmen-Richtlinie

UCITS Directive/OGAW-V-Richtlinie (konsolidierte Fassung)

Level II:

Durchführungsrichtlinie 2010/43/EU

im Hinblick auf organisatorische Anforderungen, Interessenkonflikte, Wohlverhalten, Risikomanagement und den Inhalt der Vereinbarung zwischen Verwahrstelle und Verwaltungsgesellschaft

Durchführungsrichtlinie 2010/44/EU

in Bezug auf Bestimmungen über Fondsverschmelzungen, Master-Feeder-Strukturen und das Anzeigeverfahren

Durchführungsrichtlinie 2007/16/EG

zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren (OGAW) im Hinblick auf die Erläuterung gewisser Definitionen (sog. Eligible-Assets-Richtlinie)

Level III:

Questions and Answers: Application of the UCITS Directive

ESMA Guidelines (Guidelines Tracker; Guidelines für die UCITS Directive in Zeilen 66f.):

- Guidelines on sound remuneration policies under the UCITS Directive (UCITS policies)

- Guidelines on risk measurement and the calculation of global exposure for certain types of structured UCITS

- Guidelines on ETFs and other UCITS issues

- Guidelines on performance fees in UCITS

- Guidelines on liquidity stress testing in UCITS and AIFs

- ESMA consults on Liquidty Management Tools for funds

KAGB und weitere nationale Rechtsquellen

Die Inhalte europäischer Richtlinien finden nur nach Maßgabe der nationalen Umsetzungsgesetze Anwendung. Das deutsche Kapitalanlagegesetzbuch (KAGB) kann dabei den nationalen Ausgestaltungsspielraum ausnutzen, indem es manche Regelungen strenger fasst, als von der Richtlinie vorgegeben (sog. Goldplating).

Von besonderer Bedeutung und zugleich ein Beispiel für Goldplating sind die neu hinzugekommenen Berichtspflichten und Offenlegungsstandards durch die Sustainable Finance Disclosure Regulation (SFDR) und die Anforderungen der EU-Taxonomie-Verordnung, die der deutsche Gesetzgeber ins KAGB aufgenommen hat. FMTs müssen nun unter bestimmten Voraussetzungen detaillierte Angaben machen und die Nachhaltigkeitsmerkmale ihrer Produkte sowie Principal Adverse Impacts („PAIs“) in einem jährlichen Statement offenlegen. Eine deutsche Besonderheit ist hieran, dass die Berichte ebenfalls durch einen Wirtschaftsprüfer bearbeitet werden müssen.

Ebenso wird der deutsche Gesetzgeber die AIFMD 2.0 umsetzen müssen. Die AIFMD 2.0 trat am 15.04.2024 in Kraft, eine Umsetzung in deutsches Recht steht jedoch noch aus. Es ist daher zu erwarten, dass das KAGB innerhalb der nächsten 24 Monate durch den deutschen Gesetzgeber deutlich angepasst wird, um die zahlreichen Neuerungen durch die AIFMD 2.0 in deutsches Recht umzusetzen. Dazu ist vorgesehen, dass Fondsmarktstärkungsgesetz umfangreich anzupassen: Entwurf Fondsmarktstärkungsgesetz, Stand August 2024.

Als Kodifikation des gesamten deutschen Investmentrechts reguliert das KAGB auch nicht nur AIFMs, sondern beinhaltet ebenfalls Vorschriften für UCITS und reguliert darüber hinaus ebenfalls zahlreiche AIF-Fondstypen und soll in absehbarer Zeit durch das Finanzmarktdigitalisierungsgesetz (FinmadiG) ergänzt werden, um Regelungen für den Umgang mit Kryptowerten und anderen digitalen Investmentprodukten zu schaffen. Konkretisierung findet das KAGB durch exekutive Rechtsakte/Verordnungen des Bundesministeriums der Finanzen (BMF) und der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Im Regelfall erlässt die BaFin die Verordnungen anstelle des eigentlichen Verordnungsgebers BMF, gestützt auf die Verordnung zur Übertragung von Befugnissen zum Erlass von Rechtsverordnungen auf die BaFin. Die BaFin gibt weiterhin durch Veröffentlichungen Einblicke in ihre gegenwärtige Verwaltungspraxis.

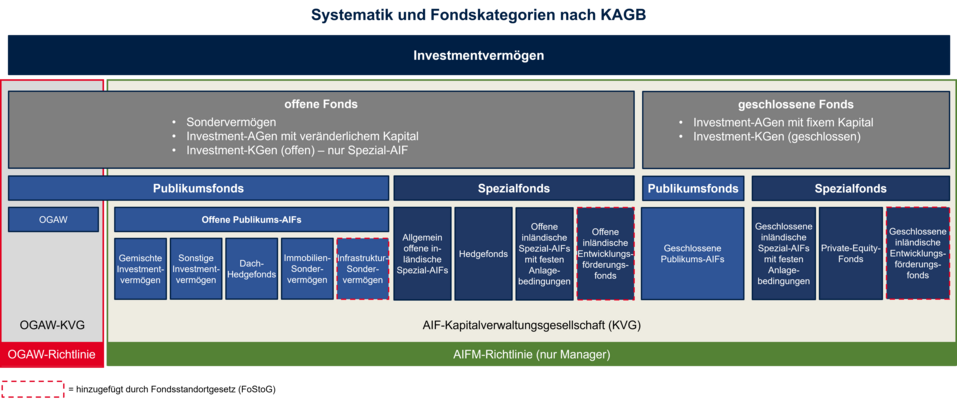

Folgende Graphik bietet eine Übersicht über die Systematik und die Fondskategorien des KAGB:

Gesetz

Rechtsverordnungen von BMF bzw. BaFin

Kapitalanlage-Prüfungsberichte-VO (KAPrüfbV): Text

Kapitalanlage-Prüfungsberichte-VO (KAPrüfbV): Begründung

Kapitalanlage-Rechnungslegungs- und BewertungsVO (KARBV): Text

Kapitalanlage-Rechnungslegungs- und BewertungsVO (KARBV): Begründung

Kapitalanlage-Verhaltens- und OrganisationsVO (KAVerOV): Text

Kapitalanlage-Verhaltens- und OrganisationsVO (KAVerOV): Begründung

Verordnung zum elektronischen Anzeigeverfahren (EAKAV): Text

Verordnung zum elektronischen Anzeigeverfahren (EAKAV): Begründung

Verwaltungspraxis der BaFin

Fondsstandortgesetz (FoStoG)

Das Fondsstandortgesetz (FoStoG) setzt Änderungen europarechtlicher Vorgaben aus Juni 2019 in Form der EU-Richtlinie 2019/1160 zur Abänderung der OGAW-Richtlinie und der AIFM-Richtlinie sowie die Verordnung (EU) 2019/1156 zum grenzüberschreitenden Fondsvertrieb (Pre-Marketing, siehe unten; Vertriebswiderruf) und Anpassungen an die Offenlegungs- und die Taxonomie-Verordnung um. Zudem werden weitere Änderungen des KAGB zur Entbürokratisierung und zur Digitalisierung der Aufsicht vorgenommen.

Das FoStoG sieht zusammengefasst folgende Änderungen im Steuerrecht und im KAGB vor:

- Umsatzsteuerbefreiung für die Verwaltung von Wagniskapitalfonds

- Steuerliche Förderung von Programmen für Mitarbeiterkapitalbeteiligungen

- Sonstige Anpassungen im KAGB:

- Pre-Marketing und Vertrieb in Umsetzung europarechtlicher Vorgaben; hier stellt die Begründung zum Regierungsentwurf klar, dass der Fall des sog. Reverse Solicitation (d.h. die Initiative zum Erwerb von Anteilen eines Fonds geht vom Anleger und nicht von der Kapitalverwaltungsgesellschaft aus) weder Vertrieb noch Pre-Marketing ist (siehe Briefing)

- Voraussetzungen und Folgen eines Vertriebswiderrufs

- Weitere Produktmöglichkeiten

- Geschlossene inländische Spezial-AIF als Sondervermögen

- Geschlossene Master-Feeder-Strukturen

- Offene Infrastruktur-Sondervermögen

- Entbürokratisierung und Digitalisierung, insbesondere in der Kommunikation mit der BaFin

Fondsstandortgesetz

(Gesetz zur Stärkung des Fondsstandorts Deutschland und zur Umsetzung der Richtlinie (EU) 2019/1160 zur Änderung der Richtlinien 2009/65/EG und 2011/61/EU im Hinblick auf den grenzüberschreitenden Vertrieb von Organismen für gemeinsame Anlagen)

Pre-Marketing:

Nach der neuen und EU-einheitlichen Definition ist Pre-Marketing - kurz gesagt - das direkte oder indirekte Bereitstellen von Informationen über Anlagestrategien oder Anlagekonzepte gegenüber in der EU ansässigen potentiellen professionellen Investoren, um deren Interesse an einem Fonds zu testen, der noch nicht aufgelegt ist oder für den es im jeweiligen Mitgliedsstaat noch keine Vertriebsanzeige gibt.

Pre-Marketing - FAQ

BAI, Juli 2021

Positionen und Stellungnahmen des BAI

BAI comments on the European Commission call for evidence on the Savings and Investments Union (SIU)

7. März 2025

BAI comments on the European Commission targeted consultation document assessing the adequacy of macroprudential policies for non-bank financial intermediation

22. November 2024

BAI comments on the Regulatory Technical Standards on Liquidity Management Tools under the AIFMD and UCITS Directive (in cooperation with AIMA)

22. Oktober 2024

BAI comments on the Guidelines on Liquidity Management Tools of UCITS and open-ended AIFs (in cooperation with AIMA)

22. Oktober 2024

BAI-Stellungnahme pAV-Reformgesetz

9. Oktober 2024

BAI-Stellungnahme Fondsmarktstärkungsgesetz

2. September 2024

BAI-Stellungnahme zum Vorschlag der WIN-Initiative in Bezug auf den Ort der Geschäftsleitung von Investmentfonds

29. August 2024

BAI Comments on the review of the UCITS Eligible Assets Directive

Annex Question 20

Attachement

7. August 2024

BAI Stellungnahme zum Referentenentwurf eines Zukunftfinanzierungsgesetzes

10. Mai 2023

BAI Position Paper on review of ELTIF (in cooperation with AIMA and ACC)

24. März 2022

BAI Comments on proposal to review AIFMD/UCITS (in cooperation with AIMA and ACC)

3. März 2022

Stellungnahme zur BaFin-Konsultation 16/2019, QIN 2017-2019-0001 - Merkblatt der BaFin zum Umgang mit Nachhaltigkeitsrisiken

3. November 2019