Bundesverband Alternative Investments e.V. (BAI)

Der BAI e.V. dankt folgenden Sponsoren für die freundliche Unterstützung dieses Newsletters:

Bitte merken Sie sich die folgenden Termine vor:

Dienstag, 10. September 2024

BAI Webinar: CRR III für Alternative Investments

Donnerstag, 19. September 2024, Frankfurt

BAI InnovationsDay

Dienstag, 1. Oktober 2024, Frankfurt

BAI Real Assets Symposium

Mittwoch, 9. Oktober 2024

BAI Webinar: Arbeiten in der Alternativen-Investment-Industrie – Teil III

Donnerstag, 28. November 2024, Frankfurt

BAI Workshop Sustainable Finance & ESG

Dienstag, 3. Dezember 2024, Frankfurt

BAI Insight 60 "Alternative Investments 2025 - Quo Vadis? "

Im Anschluss findet die Verleihung des diesjährigen BAI Wissenschaftspreises statt.

Donnerstag, 6. Februar 2025, Frankfurt

BAI Private Debt Symposium

Save the Date: Dienstag, 6. Mai bis Donnerstag, 8. Mai 2025

BAI Alternative Investor Conference (AIC)

Leitartikel

Frank Dornseifer, BAI e.V.

Was die Welt zusammenhält – mit Private Equity in Infrastruktur investieren

What Holds the World Together – Investing in

Infrastructure with Private Equity

Markus Bannwart, Universal Investment

Value Creation: Erfolgsfaktoren in dynamischen Märkten

Christopher Bär und Hans-Christian Moritz, Munich Private Equity Partners

Secondaries | Der stille Aufstieg der Liquidität im Private-Equity-Zweitmarkt

Richard Wilmes, Golding Capital Partners

Private Equity Secondaries im Aufwind

Kristof Van Overloop, Flexstone Partners

Der Sekundärmarkt im Aufstieg – Chancen und Wachstum in Privatmärkten

Nil Koeppel und Harald Klug, BlackRock

Leitartikel

Sehr geehrte Damen und Herren, liebe Mitglieder,

Private Equity – business as usual?

Kurz war ich versucht, für das Editorial zu diesem Newsletter einfach auf das vom Vorjahr zum gleichen Thema zu verweisen. In der Newsletter-Ausgabe IV/2023 begann ich das Editorial mit der Überschrift eines Gesprächs der Börsen-Zeitung mit dem CIO von Allianz Capital Partners, welche da lautete „Ende des Booms bei Private Equity“, um sodann auf einen weiteren Titel aus der Börsen-Zeitung aus dem gleichen Zeitraum zu verweisen, der da lautete „Private-Equity-Deals kommen in Schwung“. Ein gutes Jahr später finden sich wieder – oder immer noch? – Überschriften und Statements wie „Ist die Party an den Private Markets zu Ende?“ von unserem Investorenbeiratsmitglied Armin Beerwart, Leiter Private Markets, W&W Asset Management, in der letzten Ausgabe von Absolut|private auf der einen Seite und „Positive Prognose – mehr Deals und mehr Dynamik in Europa“ jüngst in einem Handelsblatt-Artikel zu Private Equity.

Wie schon im letzten Jahr messerscharf geschlussfolgert, sind diese Aussagen zum einen natürlich keine Widersprüche und zum anderen wollen Headlines auch gut gewählt sein, eben um die Leserschaft neugierig zu machen. Die Gesamtsituation scheint sich aber gegenüber dem Vorjahr nicht signifikant geändert zu haben: Portfoliounternehmen werden – immer noch – länger gehalten und Investoren warten auf Ausschüttungen, was zum Teil auch zum Stillstand bei Neuinvestments führt, die Preise für neue PE-Investments bzw. die multiples sinken, die Finanzierungskosten sind weiter hoch, der Markt konsolidiert sich, usw. Und es bleibt auch dabei, dass dies kein Beinbruch ist! PE-Häuser können dieses Umfeld dazu nutzen, um zum Beispiel die operative Performance von Portfoliounternehmen weiter zu verbessern, um PIPE-Transaktionen stärker zu forcieren, neue Plattformen aufzusetzen, um neue Anlegergruppen zu erschließen (ELTIF!), usw. Kurzum: das PE-Karussell dreht sich weiter, nur ggf. etwas langsamer und in andere Dimensionen.

Bevor ich und Sie jetzt aber in Lethargie verfallen, gibt es ggf. doch eine neue Facette, die es sich lohnt zu betrachten, nämlich die gegenwärtigen Neuausrichtungen und M&A Aktivitäten in der Asset-Management-Branche, allen voran der AXA-BNP-Deal, der für großes Aufsehen sorgt. Aber auch unterschiedliche neue strategische Partnerschaften/Joint Ventures, wie z.B. bei Schroders/Phoenix, das Management-Buyout bei Hayfin, usw. verdeutlichen, dass der Asset-Management-Sektor nun selbst stärker in Bewegung kommt. Economies of scale, Kosten- und Ertragsdruck, steigende regulatorische Anforderungen, technologische Trends, strategische Überlegungen, usw. sind Parameter, die halt auch in der – teilweise verwöhnten und manchmal daher eher trägen – Asset-Management-Branche gelten.

Luft ist bekanntlich viel da, vor allem nach oben! Deutschen Asset Managern wird regelmäßig vorgeworfen, sie gehören – mit Ausnahme von einem bzw. zwei Unternehmen – nicht zu den europäischen Champions; europäische Asset Manager wiederum spielen international nur die 2. oder 3. Geige, wenn überhaupt. Dieser Befund darf und muss verwundern, haben wir doch seit Jahrzehnten den europäischen Binnenmarkt auch für Fonds, seit 1985 bekanntlich für UCITS und seit immerhin 2011 auch für alternative Investmentfonds. In einem riesigen und vor allem auch kaufkräftigen EU-Binnenmarkt sollte man daher eher erwartet haben, dass dieser die Entwicklung pan-europäischer und am Ende auch globaler Player fördert, wohingegen Kritiker bemängeln könnten, dass die EU-Regulierung die Herausbildung globaler Champions ggf. sogar eher behindert hat, aufgrund ihrer Komplexität und Bürokratie, nationalem Goldplating und Steuerrecht, usw.

Nicht ohne Grund nimmt die neue EU-Kommission daher auch das Thema Kapitalmarktunion wieder auf die Agenda, denn dort gibt es weiterhin viel zu tun, grade auch bei grenzüberschreitenden Fondsaktivitäten inkl. Vertrieb. Auch die Bundesregierung, allen voran das Bundesfinanzministerium, hat erkannt, welche wichtige Rolle die Fondsindustrie spielt und dass der Fondsstandort Deutschland substanziellen Aufholbedarf hat. Diverse Gesetzgebungsvorhaben, angefangen vom Fondsstandortgesetz, über Zukunftsfinanzierungsgesetz I und Wachstumschancengesetz, bis hin zu Infrastrukturfördergesetz und jüngst Fondsmarktstärkungsgesetz und brandneu, Zukunftsfinanzierungsgesetz II, verdeutlichen, dass wiederholt – insbesondere auch vom BAI – vorgetragene Botschaften und Petita zur Konsistenz von Regulatorik und Steuerrecht und somit auch zur Wettbewerbsfähigkeit der Branche endlich verfangen haben. So sehr man die Ampel in verschiedenen Bereichen kritisieren kann und darf, bei der Fondsregulierung leistet sie derzeit gute Arbeit, und die drei Parteien ziehen an einem Strang. Allerdings war es auch sträflich, dass über viele Jahre hinweg mehr oder weniger ignoriert wurde, dass gute Regulierung ermöglicht statt verhindert und dass ein zukunftsorientierter Finanzmarkt vor allem auch eine starke und innovative Fondsbranche benötigt. Die Zielvorgabe der Bundesregierung, ein führender Sustainable-Finance-Standort zu werden, wird nur dann Erfolg haben, wenn die Fondsbranche eine der tragenden Säulen ist. Mit den vorgenannten Gesetzgebungsvorhaben sind wir jedenfalls auf einem guten Weg, allerdings ist zu konstatieren, dass der Rückstand zu anderen Domizilen zum Teil sehr deutlich ist und diese natürlich alles daran setzen, den Vorsprung zu bewahren. Jetzt also die Sektkorken knallen zu lassen, wäre verfrüht.

In den vorgenannten Gesetzgebungsvorhaben sind auch eine Reihe von Vorschlägen, die sich dezidiert auf die PE- bzw. VC-Branche beziehen, und sowohl die Fonds und deren Verwaltungsgesellschaften betreffen, gleichzeitig aber auch deren Investoren, eben damit mehr Beteiligungs- bzw. Start-up-Kapital von unterschiedlichen Investorengruppen, die bisher nur eingeschränkt oder überhaupt kein Beteiligungs- bzw. Wagniskapital zur Verfügung gestellt haben, neue Wege einschlagen, die auch volkswirtschaftlich von großer Bedeutung sind. Auch hier werden zum Teil Ideen und Anregungen aufgegriffen, die der BAI aus seinen Fachausschüssen heraus eingebracht hat.

Und wenn Sie nun wissen wollen, wie es mit PE und VC wirklich weitergeht, vor allem im institutionellen Portfolio, darf ich als repräsentative und aussagekräftige Quelle auf den in Kürze erscheinenden BAI Investor Survey 2024 verweisen. Die Auswertung ist nahezu abgeschlossen und eines darf ich verraten: es kommt bestimmt keine Langeweile auf im Portfolio, und Private Equity ist immer für eine Überraschung gut.

Auch deshalb widmen wir dieser spannenden Anlageklassen wieder einmal den Themenschwerpunkt dieses Newsletters. Ich wünsche eine abwechslungsreiche und informative Lektüre unseres Newsletters! Herzlich willkommen zurück aus den Sommerferien!

Frank Dornseifer

Nachruf auf Dr. Lars Jaeger

Am 21. Juni 2024 ist Dr. Lars Jaeger nach langer schwerer Krankheit im Alter von 54 Jahren verstorben.

Lars Jaeger war Co-Gründer einer Hedgefonds-Vermögensverwaltung, die 2001 mit dem langjährigen BAI Mitgliedsunternehmen Partners Group AG fusionierte. Dort war Lars acht Jahre lang Partner, bevor er im Jahr 2010 die Alternative Beta Partners AG gründete. Von 2014 bis 2023 arbeitete er für GAM Investments.

Lars war mit seinem ausgeprägten Fachwissen im Bereich der Alternativen Investments, insbesondere im Bereich der Hedgefonds/Alternative Beta, ein langjähriger Unterstützer des BAI und seit 2010 Mitglied im BAI-Wissenschaftsgremium. Er war ein sehr willkommener Sprecher und Gast auf diversen BAI-Events.

Lars war ein früher Fürsprecher für unabhängiges Risikomanagement, Transparenz und Kosteneffizienz für Hedgefonds. Im Jahr 2003 war er der Erste (zusammen mit den Forschern Bill Fung und David Hsieh), der – auf der Grundlage seiner Investment-Erfahrung und akademischen Arbeiten – die Bezeichnung alternative Beta verwendete, die heute als wesentlicher Bestandteil der Renditequellen von Hedgefonds anerkannt sind.

Neben diversen Publikationen im Bereich Hedgefonds/Alternative Beta hat er im Anschluss daran zahlreiche interessante Sachbücher zu ganz unterschiedlichen Themen verfasst und veröffentlicht.

Lars hinterlässt drei Kinder und seine Frau.

Mitgliederneuvorstellungen

Seit Beginn des Jahres haben wir zwei neue Mitglieder gewinnen können.

Wir freuen uns, nun auch

- Deutsche Apotheker- und Ärztebank eG

- SAIL Investments B.V.

als Mitglieder begrüßen zu dürfen.

Eine Übersicht über alle 298 BAI Mitglieder finden Sie hier.

Deutsche Apotheker- und Ärztebank eG

Die Deutsche Apotheker- und Ärztebank („apoBank“) ist eine genossenschaftlich organisierte Universalbank. Ihre Geschäftsstrategie ist auf die speziellen Erfordernisse von Heilberuflerinnen und Heilberuflern sowie die Anforderungen des Gesundheitsmarktes abgestimmt. Als Genossenschaft verfolgt die apoBank den Geschäftszweck, ihre Mitglieder und insbesondere die Angehörigen der akademischen Heilberufe sowie deren Organisationen wirtschaftlich zu fördern und zu betreuen.

Neben Bankdienstleistungen bietet die apoBank der Kundengruppe der institutionellen Anleger speziell auf sie zugeschnittene Produkte (u.a. eigene und externe Fondslösungen) und Dienstleistungen für die Steuerung ihrer Kapitalanlagen sowie die Erfüllung regulatorischer Anforderungen, etwa Asset-Liability-Management-Studien. Zudem unterstützt die apoBank die Kunden bei der Optimierung strategischer Kapitalanlagen.

SAIL Investments B.V.

SAIL Investments (“SAIL”) is a global sustainable private credit asset manager based in The Netherlands. SAIL is launching its second fund in Q1 2025 – incorporating the best concepts of its successful first fund - providing bespoke, non-sponsored direct lending to mid-market companies operating across food & agricultural supply chains, responsible for 25% of CO2 emissions globally. The Natural Capital private credit strategy generates considerable Climate, Biodiversity and Social Inclusion benefits.

Since inception, SAIL's investments have protected 3.1 million hectares of natural tropical forest, generated a climate benefit of 13.2 million tCO2e, supported 68,217 people and protected biodiversity through SAIL's “biodiversity net gain” approach.

The strategy is aligned with SFDR Article 9, covers SDGs 2, 5, 6, 8, 12, 13, 15 and 17 and reports under UNPRI, TNFD and TCFD, among others.

Was die Welt zusammenhält – mit Private Equity in Infrastruktur investieren

What Holds the World Together – Investing in Infrastructure with Private Equity

Markus Bannwart, Head of Department Capital Markets and Fund Structuring Alternative Investments, Universal Investment

Ohne eine intakte Infrastruktur kann ein Staat nicht reibungslos funktionieren. Sie bildet den Unterbau, der für die wirtschaftliche Entwicklung einer Gesellschaft notwendig ist. Dazu gehören Institutionen und Behörden, genauso wie das Verkehrswegenetz, die Energieversorgung oder das Gesundheitssystem.

Straßen- und Schienennetze müssen um- und ausgebaut werden, Innenstädte sollen autoärmer werden, und leistungsfähige Rechenzentren entscheiden über die Zukunftsfähigkeit des Wirtschaftsstandorts. Dazu kommt der steigende Bedarf an Seniorenwohnungen, Pflegeheimen und großer Nachholbedarf bei Investitionen in das Bildungssystem, wie Schulen und Kindergärten. Klar ist: In den nächsten Jahren muss viel in Infrastruktur investiert werden, denn auch die Energiewende benötigt solide und langfristige Finanzierungen. Damit, wie von der Europäischen Union (EU) beschlossen, Europa bis zum Jahr 2050 treibhausgasneutral werden kann, müssen neben den staatlichen Investitionen auch private Gelder in den Aus- und Aufbau von Infrastruktur fließen.

Institutionelle Investoren nehmen diese Aufgabe bereits seit vielen Jahren wahr und schließen die Lücke zwischen dem dringenden Bedarf und den Möglichkeiten der öffentlichen Hand. Versorgungseinrichtungen und Pensionskassen, Versicherungen oder Betriebsrentenkassen investieren in Alternatives – sowohl auf der Eigenkapitalseite als auch in Fremdkapitalstrukturen. Eine facettenreiche Asset-Klasse, die gekommen ist, um zu bleiben.

Durch Infrastrukturinvestments kommt auch ESG in den Portfolio-Mix

Die Zahlen auf der Plattform von Universal Investment belegen diesen Trend: Per 31. März 2024 waren über 100 Milliarden Euro in Alternatives angelegt, gut zwei Drittel davon in Private Equity und davon mehr als 20 Prozent in die Asset-Klasse Infrastruktur. Dabei ist bemerkenswert, dass Renewables-Projekte mittlerweile den größten Teil der Infrastrukturinvestments von Großanlegern in Deutschland ausmachen. Die Nachfrage nach Eigenkapitalbeteiligungen ist weiterhin groß: Der Anteil an Private-Equity-Investitionen ist seit 2022 um rund 25 Prozent gestiegen.

Die Gründe für diese Zunahme sind mannigfaltig. Zum einen zeichnet sich die Asset-Klasse Infrastruktur durch ihren langfristigen Anlagehorizont mit regelmäßigen und stabilen Erträgen aus und zum anderen eignet sie sich zur Diversifizierung und Risikosteuerung. Zusätzlich können Infrastrukturinvestments mit einer staatlich gesicherten Basis punkten und bergen durch ihren Fokus auf Industrieländer vergleichsweise geringe geopolitische Risiken.

Viele Infrastrukturfinanzierungen werden an öffentliche oder soziale Projekte vergeben. Auch der Ausbau erneuerbarer Energien steht in der Prioritätenliste ganz oben. Mit diesen Investments können institutionelle Investoren ihre Portfolios sehr gut nach ESG-Kriterien aufstellen. Entweder, indem sie komplett ESG-konform investieren oder, indem sie die Anforderungen an Nachhaltigkeit und soziale Aspekte in ihren Anlagebedingungen festschreiben.

Private Equity in (Infra-)Strukturen denken: Erfolg fängt am Anfang an

Die Basis eines erfolgreichen Investments ist die Auswahl guter Zielinvestments. Und dazu bedarf es fundamentaler Kenntnisse über Märkte, Trends und kluge Finanzierungsformen. Außerdem sind Liquiditätsmanagement, Portfolio Management, Risk Management, Reporting und Fondsstruktur wichtige Faktoren, die es von Anfang an auszuloten gilt.

Eine umfassende Analyse der Ausgangssituation, der Rahmenbedingungen, möglicher Einflussfaktoren, Vorkenntnisse und interner Ressourcen ist daher substanziell. Fragen nach Anlageziel und -zeitraum, dem regulatorischen Rahmen oder regulatorischen Vorgaben, eventuell bereits eingesetzten Vehikeln oder einer effizienten Governance umfassen nur einen Teil des Erhebungs- und Analyseprozesses.

Für die passende Umsetzung der Analyseergebnisse ist eine genaue Bewertung des Infrastrukturinvestments besonders wichtig. Um die Bewertungen validieren und prüfen zu können, sind die Transparenz und die Richtigkeit dieser Informationen unbedingt notwendig. In einigen Fällen, wie für ein Windrad, stehen für die Bewertungen bereits frei zugängliche Vergleichswerte zur Verfügung. In den meisten Fällen müssen Informationen direkt von den Unternehmen oder vom Asset Manager angefordert werden.

Das Liquiditätsmanagement des Investors ist ebenso entscheidend für den Erfolg: Wenn es auf Private Equity optimiert ist, wird es einen ausreichend hohen Cash-Bestand vorsehen, damit Reaktionen auf Kapitalabrufe jederzeit möglich sind. Auf der anderen Seite lassen sich so auch Rückflüsse nachvollziehbar einordnen. Um den speziellen Charakteristika von Private-Equity-Investments zu entsprechen, muss das Reporting möglichst detaillierte Informationen über Zielinvestments und deren Gliederung, ihre regulatorische Einordnung, Cash-Bestand, Kapitalabrufe sowie auch über die ESG-Qualitäten enthalten, falls es solche gibt. Dazu kommt das Reporting an Investoren und Aufsichtsbehörden sowie die Post-Trade-Compliance und eine fortlaufende Beobachtung des Portfolios unter Risikoaspekten.

Neben allen anderen (Erfolgs-)Faktoren gehört auch ein exakt ausgestaltetes Transaktionsmanagement. Dieses muss über technische und organisatorische Schnittstellen verfügen, die eine zielgerechte Freigabe der Transaktionen ermöglichen. Außerdem muss dadurch die Transaktionsabwicklung inklusive Bewertung und Buchhaltung sichergestellt sein.

Damit die Infrastrukturanlage optimal zum Anlageziel und den internen Kontrollprozessen eines institutionellen Investors passt, ist eine möglichst passgenaue Strukturierung und Umsetzung essenziell.

Infrastrukturinvestments möchten dauerhaft und intensiv gepflegt sein

Infrastrukturprojekte sind langfristig angelegt und erfordern eine sorgfältige Vorausplanung und in ihrem Verlauf auch eine strukturelle Flexibilität. Denn die Wahrscheinlichkeit, dass während der sehr langen Laufzeit eine Restrukturierung erforderlich wird, liegt bei nahezu 100 Prozent. In ihrer Ausrichtung verankert sind dauerhafte und pflegeintensive Aufgaben, wie Administration, Controlling, Reporting sowie Risiko- und Liquiditätsmanagement, die nicht nur optimal aufeinander abgestimmt sein, sondern auch sorgfältig ausgeführt werden müssen.

Infrastrukturinvestments eröffnen die Möglichkeit, stabile Erträge, starke Diversifikationseffekte und ESG-konforme Anlagen zu erschließen. Doch nicht nur die Investoren können profitieren: Mit Blick auf die nötigen Mittel für Wandel und Nachhaltigkeit bieten Infrastrukturprojekte auch einen gesellschaftlichen Nutzen.

Es braucht viel Erfahrung und Know-how, um institutionellen Investoren passgenaue Strukturen für Infrastrukturinvestments anbieten zu können und sie über den Investitionszyklus zu begleiten.

Kompetente und erfahrene Partner können Investoren wirksam unterstützen und den eigenen Pflegeaufwand bei dieser komplexen Asset-Klasse erheblich reduzieren – eine KVG, die zudem in der Regulatorik immer auf dem neuesten Stand ist, technische Kompetenz für innovative Lösungen bereithält und die Investmentanforderungen ihrer institutionellen Investoren löst.

Der Bedarf an intakter Infrastruktur ist groß, und Private-Equity-Investoren werden auch weiterhin eine wichtige Funktion als Finanzgeber und Förderer von Infrastrukturprojekten einnehmen und damit die Welt ein Stück weit zusammenhalten.

A state cannot function smoothly without an intact infrastructure. It forms the foundation for the economic development of a society. This includes institutions and authorities, as well as transportation networks, energy supply, and the healthcare system.

Road and rail networks need to be expanded and upgraded, city centres should become less car-dependent, and efficient data centres are crucial for the future viability of an economic area. In addition, there is a growing need for senior housing, nursing homes, and significant investments are required in the education system, such as schools and kindergartens. Clearly, substantial investments in infrastructure will be necessary over the coming years, as the energy transition also requires solid and long-term financing. To achieve the European Union’s goal of making Europe greenhouse gas-neutral by 2050, private funds must supplement public investments in building and expanding infrastructure.

Institutional investors have been fulfilling this role for many years, bridging the gap between urgent needs and the public sector’s capabilities. Pension schemes and pension funds, insurance companies, and corporate pension schemes invest in alternatives – both in equity and debt structures. This versatile asset class is here to stay.

Integrating ESG into the Portfolio Mix through Infrastructure Investments

Data from the Universal Investment platform confirms this trend: as of March 31, 2024, over EUR 100 billion were invested in alternatives, with over two-thirds in private equity and more than 20% in the infrastructure. Notably, renewables projects now account for the largest share of infrastructure investments by major investors in Germany. The demand for equity investments remains high, with private equity investments increasing by around 25% since 2022.

The reasons for this increase are manifold. Infrastructure, as an asset class, offers a long-term investment horizon with regular and stable returns. It is also suitable for diversification and risk management. In addition, infrastructure investments often benefit from a state-backed base and carry relatively low geopolitical risks due to their focus on industrialised countries.

Many infrastructure financings are allocated to public or social projects. The expansion of renewable energy is also at the top of the priority list. These investments allow institutional investors to align their portfolios with ESG criteria, either by investing entirely in ESG-compliant projects or by incorporating sustainability and social aspects into their investment conditions.

Thinking of private equity in (infra-)structures: success begins at the start

The foundation of a successful investment is selecting good target investments, requiring fundamental knowledge of markets, trends, and smart forms of financing. Liquidity management, portfolio management, risk management, reporting and fund structure are also critical factors to consider from the outset.

A comprehensive analysis of the initial situation, conditions, potential influencing factors, experience, and internal resources is therefore essential. This includes questions about the investment objective and timeframe, regulatory frameworks or requirements, any existing vehicles in use, or efficient governance.

Accurate valuation of the infrastructure investment is crucial for proper implementation of the analysis results. Transparency and accuracy of information are essential to validate and verify valuations. In some cases, like for wind turbines, comparable values are publicly available. In most cases, information must be requested directly from companies or asset managers.

The investor's liquidity management is also crucial for success. If optimised for private equity, it will ensure sufficient cash reserves to respond to capital calls at any time, while allowing for clear categorisation of returns. To match the specific characteristics of private equity investments, reporting must include detailed information on target investments and their structure, their regulatory categorisation, cash balances, capital calls, and ESG qualities, if any. This includes reporting to investors and regulators, post-trade compliance and ongoing monitoring of the portfolio from a risk perspective.

Besides all other (success) factors, a well-designed transaction management system is crucial. This must include technical and organisational interfaces that enable targeted approval of transactions, ensuring the transaction processing, including valuation and accounting.

To ensure that the infrastructure investment aligns optimally with the institutional investor’s investment goals and internal control processes, precise structuring and implementation are essential.

Infrastructure investments require long-term and intensive maintenance

Infrastructure projects are long-term endeavours that require careful planning and structural flexibility. The likelihood of needing restructuring during their long lifespan is nearly 100%. They involve ongoing, intensive tasks such as administration, controlling, reporting, and risk and liquidity management, which not only need to be optimally coordinated but also carefully executed.

Infrastructure investments offer opportunities for stable returns, strong diversification effects, and ESG-compliant investments. They not only benefit investors but also offer a societal benefit in terms of funding for transformation and sustainability.

It takes a great deal of experience and expertise to offer institutional investors tailored structures for infrastructure investments and to support them throughout the investment cycle.

Competent and experienced partners can effectively support investors, significantly reducing the maintenance effort for this complex asset class – a capital management company that is always up to date with regulatory requirements, provides technical expertise for innovative solutions, and meets the investment requirements of its institutional investors.

There is a great need for intact infrastructure, and private equity investors will continue to play an important role as financiers and promoters of infrastructure projects, helping to hold the world together.

Kontakt und Autor:

Universal-Investment-Gesellschaft mbH

Theodor-Heuss-Allee 70

60486 Frankfurt am Main

www.universal-investment.com

Markus Bannwart

Head of Department Capital Markets

and Fund Structuring Alternative Investments, Universal-Investment

Tel.: +49 69 71043-163

E-Mail: markus.bannwart@universal-investment.com

©2024 Universal Investment. Alle Rechte vorbehalten. Der Inhalt richtet sich ausschließlich an professionelle oder semiprofessionelle Anleger und dient Marketingzwecken. Die zur Verfügung gestellten Informationen bedeuten keine Empfehlung oder Beratung und stellen kein Angebot oder eine Aufforderung dar, bestimmte Unternehmensentscheidungen zu treffen. Alle Aussagen geben die aktuelle Einschätzung der Verfasser zum Zeitpunkt der Veröffentlichung der Information wieder und können sich ohne Ankündigung jederzeit ändern.

©2024 Universal Investment. All rights reserved. This publication is exclusively intended for professional or semi-professional investors and for marketing purposes only. The provided information does not constitute an offer or solicitation to make any specific business decision and should not be taken as recommendation. The opinions expressed in this publication reflect the current views of the author at the time of the publication and are subject to change without notice.

Value Creation: Erfolgsfaktoren in dynamischen Märkten

Christopher Bär, Managing Director, und Hans-Christian Moritz, Managing Director, Munich Private Equity Partners

Angesichts der anhaltend komplexen wirtschaftlichen Lage sowie des zunehmend schärferen Wettbewerbs um institutionelle Geldgeber und attraktive Targets justieren viele Private-Equity-Manager ihre Value-Creation-Pläne nach. Christopher Bär und Hans-Christian Moritz erörtern im Beitrag, welche Wertsteigerungshebel zuletzt weiter an Bedeutung gewonnen haben und welche Manager am besten aufgestellt sind, um die Herausforderungen zu meistern.

Institutionelle Anleger wollen Aktivität in ihren Portfolien sehen. Nach einer ruhigeren Phase mit weniger Private-Equity-Deals drängen sie darauf, das Transaktionsgeschäft wiederzubeleben. Auf der einen Seite fordern sie Exits, um Liquidität zu generieren. Die multiplen Herausforderungen der jüngsten Vergangenheit – Ukraine-Krieg, Energiekrise, Inflation, Zinswende, um nur ein paar Beispiele zu nennen – haben dazu geführt, dass viele Fonds Unternehmensverkäufe zurückgestellt haben. Dadurch erhielten auch Anleger weniger Rückflüsse aus erfolgreichen Verkäufen.

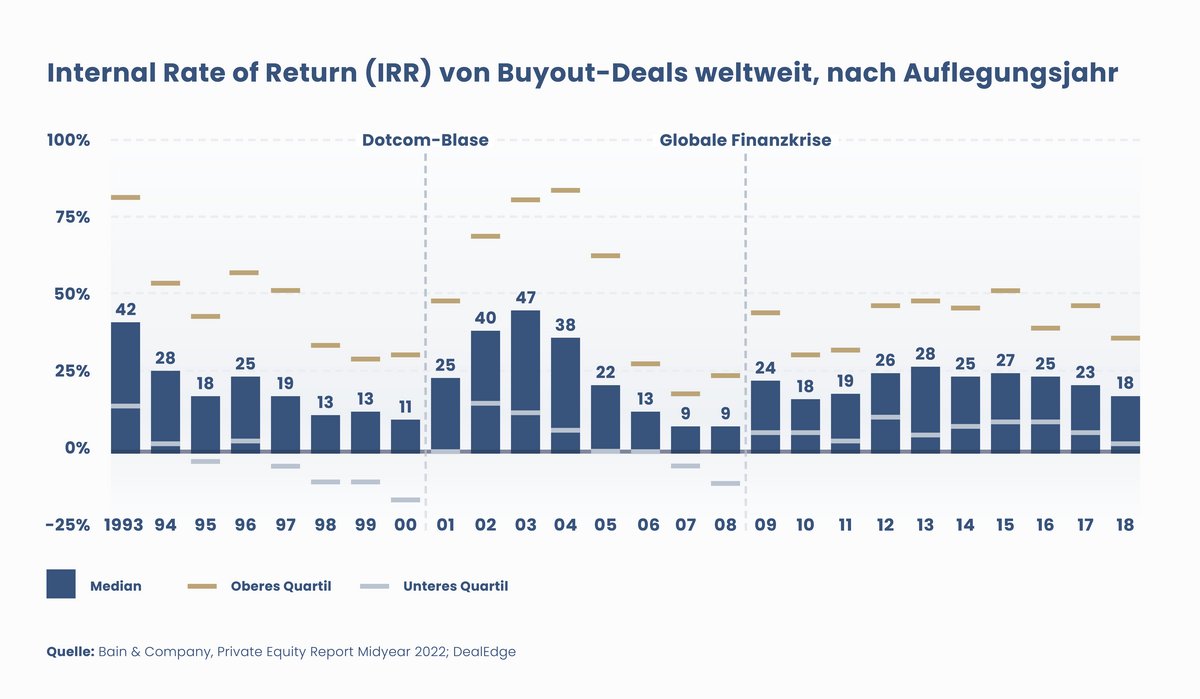

Gleichzeitig erwarten LPs aber auch, dass die Fonds das Kapital, das sie ihnen in den vergangenen Jahren zur Verfügung gestellt haben, jetzt renditestark investieren. Denn wirtschaftliche Schwächephasen bieten Managern auch die Gelegenheit Unternehmen zu attraktiven Bewertungen zu kaufen und in ihren Portfoliounternehmen durch vorausschauende operative und strategische Maßnahmen die richtigen Weichen zu stellen, um deutlich schneller Marktanteile zu erobern als sonst. Buyout-Fonds, die gegen Ende einer Krise und in der Zeit kurz darauf aufgelegt wurden, erzielten daher in der Vergangenheit überdurchschnittliche Ergebnisse (siehe Grafik).

Fokus und stärkere operative Unterstützung

Die wirtschaftliche Unsicherheit, erhöhte Material- und Fertigungskosten sowie schlechtere Finanzierungsbedingungen haben erheblich dazu beigetragen, dass weniger Unternehmen zum Verkauf angeboten wurden. Wer nicht verkaufen musste, wartete in der Regel ab. Die wenigen Top-Assets mit starken Alleinstellungsmerkmalen, die trotz herausfordernder Rahmenbedingungen unverändert zu attraktiven Bewertungen zum Verkauf standen, konnten und können sich auch weiterhin ihren Käufer aussuchen. Private-Equity-Fonds konkurrieren dabei nicht nur untereinander, sondern auch mit einer Vielzahl an strategischen Investoren um den Zuschlag.

Im Wettbewerb um die attraktivsten Targets gilt für die Beteiligungsbranche heute – vor allem im unteren Marktsegment, in dem oft von Unternehmern gekauft wird – mehr denn je der „Value Add“ eines Fondsmanagers als entscheidender Erfolgsfaktor; Manager müssen gegenüber Eigentümern, insbesondere wenn diese weiterhin beteiligt bleiben, überzeugend argumentieren können, warum sie als Käufer den größten Mehrwert bieten. Die Werkzeuge, die ihnen für ihren „Pitch“ zur Verfügung stehen, sind nicht neu. Es lässt sich jedoch beobachten, dass GPs zunehmend eine immer größere Vielfalt an diesen bekannten Wertsteigerungshebeln in ihre Value-Creation-Pläne integrieren. Einen „One-size-fits-all“-Ansatz gibt es dabei nicht, jede Komponente muss individuell zur Branche, dem Team des GPs und dem jeweils vorherrschendem Marktumfeld passen. Trotzdem lassen sich Trends erkennen, denen besonders erfolgreiche Manager verstärkt folgen. Vier Entwicklungen stechen besonders hervor:

1. Spezialisierung auf ausgewählte (Sub-)Sektoren

In den USA kann man seit vielen Jahren den Trend zu spezialisierten Private-Equity-Fonds beobachten. In Europa haben viele Gesellschaften dagegen lange vor allem mit einem Generalisten-Ansatz gearbeitet. Der Trend zur Spezialisierung setzt sich jedoch auch hier immer mehr durch. Selbst wenn Manager sich nicht nur auf einen Sektor festlegen, überlegen sie genau, in welchen Sub-Sektoren sie bislang besonders erfolgreich waren und legen dort zunehmend den Schwerpunkt für künftige Investments. Der Vorteil der Spezialisierung: GPs können durch die vorherigen Erfolge sehr glaubhaft argumentieren, dass sie über die Erfahrung und das Fachwissen verfügen, um im Sinne des Unternehmens Wertsteigerungen zu generieren. Auch fällt es ihnen durch die Spezialisierung leichter, die Qualität von Unternehmen und den Märkten, in denen sie agieren, einzuschätzen. Das steigert auch die Wahrscheinlichkeit für eine erfolgreiche Umsetzung der Wertschöpfungspläne.

2. Intensivere Nutzung operativer Ressourcen

Eine wachsende Zahl an Gesellschaften beschäftigt operative Experten, die eng mit den Portfoliounternehmen zusammenarbeiten, um Wertschöpfungspläne zu erarbeiten und umzusetzen. Das können etwa ehemalige Vorstände sein, die der Führungsetage jetzt als Mentoren zur Seite stehen oder als Interim-CEO/CFO einspringen. Viele Fonds setzen auch auf funktionelle Experten: HR-Spezialisten, Digitalisierungs- oder Go-to-Market-Experten beraten die Portfoliounternehmen dabei gezielt zu fachspezifischen Fragestellungen. Der Vorteil gegenüber externen Beratern liegt in der Verfügbarkeit, dem lösungsorientierten Ansatz – die Inhouse-Experten sind in der Regel auch mit der operativen Umsetzung betraut – sowie der Incentivierung: Das langfristige Beschäftigungsverhältnis über die gesamte Haltedauer sorgt für gleiche Interessen zwischen Portfoliomanagern, Unternehmen und Beratern.

3. Stärkerer Fokus auf M&A

Viele GPs suchen verstärkt nach Wegen, um mit ihren Plattforminvestments Unternehmenszukäufe zu tätigen. Add-ons sind kein neues Phänomen, jedoch gehen Fonds mittlerweile weitaus früher und mit mehr Nachdruck in die Offensive. So arbeiten sie teilweise bereits vor einer Transaktion mit spezialisierten Dienstleistern zusammen oder bauen interne Teams auf, um Portfoliounternehmen bei M&A-Geschäften stärker zu unterstützen. Sie forcieren den Bereich vor allem aus zwei Gründen. Erstens um durch das Erschließen von Produkten, Regionen oder Wissen schneller Skaleneffekte zu heben und eine bessere Diversifizierung zu erreichen. Zweitens sind Zukäufe auch ein beliebtes Mittel, um die Einstiegsbewertungen von Plattformunternehmen zu senken, da GPs kleinere Add-ons meist zu geringeren Bewertungen erwerben können.

4. Konzentration auf „Right to win“-Akquisitionen

In den Jahren mit Niedrigzins und prosperierender Wirtschaft ließen sich in nahezu allen Branchen und Sektoren innerhalb der geplanten Haltedauer Wertzuwächse erzielen. Jetzt wo die Marktbedingungen Exits erschweren, rücken resiliente Geschäftsmodelle wieder stärker in den Fokus. Der Trend geht verstärkt zu „Right to win“-Akquisitionen; also die Beteiligung an Unternehmen mit kontrollierbarem Wertschöpfungspotential und langfristigen Megatrends im Rücken, bei denen ein Verkauf in den kommenden vier bis fünf Jahren nicht gefährdet ist. Bei Unternehmen aus sehr zyklischen sowie energie- oder kapitalintensiven Branchen ist dagegen tendenziell Zurückhaltung zu beobachten.

Vorsicht bei vergangener Performance

Die Gretchenfrage für Anleger lautet: Welche Manager sind am besten aufgestellt, um die derzeitigen und kommenden Herausforderungen mit dem beschriebenen Werkzeugkasten zu meistern? Anders als bei Aktien kann die vergangene Performance bei Private Equity hierbei sehr wohl ein Indikator für künftige Erfolge sein. Allerdings braucht es aktuell mehr denn je eine differenzierte Betrachtung des Track Records, da das Timing von Exits und die Sektoren der unterliegenden Portfoliounternehmen in den letzten Jahren einen überproportionalen Einfluss auf die Ergebnisse eines Fonds hatten. Viele Unternehmensverkäufe in den Jahren 2021/2022 sowie überdurchschnittliche Aktivität in Sektoren mit hohem Momentum können die Fähigkeiten des GPs besser aussehen lassen, als sie eigentlich sind. Benchmarks tragen diesem Umstand keine Rechnung. Es braucht daher eine gründliche Betrachtung des Einzelfalls, um die zukünftige Wettbewerbsfähigkeit eines GPs einzuschätzen.

Hellhörig werden sollten Investoren auch, wenn Manager ihre bewährten Sektoren oder das Größensegment verlassen. Nur weil die handelnden Personen und Value-Creation-Hebel in einer bestimmten Branche oder einem Größensegment überdurchschnittliche Performance erzielen, heißt das nicht automatisch, dass dies auch unter den neuen Voraussetzungen gewährleistet ist.

Grundsätzlich gilt: Die erfolgreichsten Manager bespielen typischerweise einen oder sogar mehrere der verschiedenen Wertsteigerungshebel sehr effektiv. Sie ruhen sich nicht auf ihren Erfolgen aus, sondern überlegen ständig, wie sie ihre Organisation weiterentwickeln können, um wettbewerbsfähig zu bleiben. Ein Beispiel hierfür aus unseren Portfolios ist Main Capital, ein sehr erfolgreicher paneuropäischer Buyout-Manager mit Fokus auf Softwareunternehmen (s. nachfolgendes Interview).

Interview mit Main Capital „Wir kennen attraktive Opportunitäten häufig bevor sie auf den Markt kommen“

Wie unterstützen Sie Ihre Portfoliounternehmen beim Wachstum?

Sven van Berge Henegouwen: Main Capital Partners investiert seit über 20 Jahren ausschließlich in die B2B-Produktsoftwareindustrie. Wir sehen uns als Sparringspartner für mittelständische Softwareunternehmen beim Wachstum auf ein höheres Niveau. Mit unserer klaren Fokussierung und jahrzehntelangen Erfahrung und Netzwerk können wir unseren Portfoliounternehmen bei den typischen sektorspezifischen Herausforderungen wie z.B. die Transition zum SaaS-Modell, Internationalisierungs- oder Partnerstrategien unterstützen. Bei Main Capital Partners haben wir für diesen Zweck in den letzten Jahren zudem mit unseren Market Intelligence- und Performance Excellence-Teams relevante Ressourcen aufgebaut, die unsere Portfoliounternehmen mit Market Research und praktischen Best Practices unterstützen – ohne dabei das Managementteam operativ zu übernehmen.

Haben Sie ein Beispiel aus Ihren Portfolios, das sich mithilfe Ihrer Unterstützung herausragend gegenüber der Konkurrenz positionieren konnte?

In unserem Portfolio könnte ich Ihnen eine Vielzahl an Beispielen für sowohl organische als auch anorganische Wachstumsstrategien nennen. Ein gutes Beispiel für die erfolgreiche Umsetzung organischer Wachstumsinitiativen ist unsere frühere Beteiligung an dem Bochumer Softwarehersteller GBTEC. Als wir uns in 2019 an dem Unternehmen beteiligten, war das Unternehmen bereits ein innovativer und erfolgreicher Anbieter für Business Process Management-Software. Das Business Model war zu dem Zeitpunkt aber noch stark geprägt durch den Verkauf von Einmallizenzen. Gemeinsam mit dem Management-Team haben wir das Geschäftsmodell stark auf das Software as a Service (SaaS)-Geschäftsmodell ausgerichtet. Infolgedessen sind die vertraglich wiederkehrenden Umsätze von weniger als 40% auf über 70% der Gesamtumsätze in 2023 gestiegen bei gleichzeitiger Steigerung der Profitabilität. Das Unternehmen war somit resilienter und profitierte von prognostizierbaren Cashflows, was nicht zuletzt auch einen deutlich positiven Einfluss auf die Unternehmenswertentwicklung zeigte.

Inwiefern unterstützen Sie Ihre Portfoliounternehmen auch bei M&A Strategien?

Buy-and-build-Strategien sind Bestandteil unseres „bread and butter business“ und wir unterstützen unsere Portfoliounternehmen beim gesamten M&A-Prozess. Nach unserem Verständnis fängt dies bereits bei der Strategiedefinition und dem „Market Mapping“ von relevanten Playern sowie der Erstellung von Long- und Shortlists von Akquisitionskandidaten an. Bei der Ansprache und der Führung von Verhandlungen mit Akquisitionskandidaten mitsamt der Koordination von Due Diligence-Prozessen sind wir klassischerweise im „Lead“, sodass sich unsere Management-Teams weitestgehend auf ihr operatives Geschäft und die Vorbereitung des „post-merger integration“-Prozesses konzentrieren können. Bei letzterem unterstützen wir zudem mit relevanten Best Practices und mit unserem Performance Excellence-Team. Nach unserer Philosophie soll sich „buy-and-build“ soweit wie möglich für unsere Management-Teams wie organisches Wachstum anfühlen.

Welche Rolle spielt dabei Sektorexpertise?

Beim gesamten Prozess ist unser jahrzehntelanger Fokus auf die B2B-Produktsoftwareindustrie ein großer Vorteil. Wir stehen regelmäßig und proprietär im Austausch mit 12.000+ Softwareunternehmen, kennen attraktive und passende Opportunitäten häufig bevor sie auf den Markt kommen. Wir stimulieren außerdem proaktiv den Austausch und veranstalten regelmäßige Plattformen zum Teilen von Best Practices. Im Konkreten heißt dies zum Beispiel, dass alle Portfoliounternehmen von „Frontrunnern“ in bestimmten Themenfeldern wie generativer KI lernen können. Auch fördern wir operative und strategische Partnerschaften innerhalb unseres Portfolio, wenn dies sinnvoll erscheint. All diese Komponenten tragen zu einer nachhaltigen Beschleunigung des Wachstums bei.

Sven van Berge Henegouwen ist Managing Partner und Head of DACH bei Main Capital Partners.

Hohes Wertschöpfungspotential im Lower Mid-Market

Ein Segment, das von seiner strukturellen Natur aus ein überdurchschnittliches Value-Creation-Potential bietet und deshalb zuletzt verstärkt in den Fokus gerückt ist, ist der Lower Mid-Market. In diesem Marktsegment haben operative Verbesserungen meist einen überproportionalen Hebel bei der Wertsteigerung eines Unternehmens, da mittelständische Unternehmen in der Regel deutlich weniger professionell geführt werden als Großkonzerne. Der positive Einfluss von Managern durch wertsteigernde Maßnahmen wie die personelle Verstärkung von Management-Teams, ist entsprechend groß.

Das gilt umso stärker, wenn es sich um Buyout-Fonds handelt, die als Mehrheitseigentümer direkteren Einfluss auf Entscheidungen nehmen, um Organisationsstrukturen und Geschäftsmodelle zukunftsfähig aufzustellen. Insofern überrascht es wenig, dass nach einer im Juli veröffentlichten Befragung des Placement-Agent Rede Partners 57 Prozent aller LPs planen, Lower Mid-Market Buyouts in den kommenden zwölf Monaten stärker zu gewichten – ein Plus von sieben Prozent im Vergleich zum zweiten Halbjahr 2023.

Kontakt und Autor:

Munich Private Equity Partners

Keltenring 5

82041 Oberhaching

www.mpep.com

Hans-Christian Moritz

Managing Director

E-Mail: Hans-Christian.Moritz@mpep.com

Christopher Bär

Managing Director

E-Mail: Christopher.Baer@mpep.lu

Secondaries | Der stille Aufstieg der Liquidität im Private-Equity-Zweitmarkt

Richard Wilmes, Partner & Head of Secondaries, Golding Capital Partners

Unter der Vielzahl an Investitionsmöglichkeiten im Bereich der Alternative Investments sticht eine Option seit einiger Zeit hervor: Secondaries verzeichneten – mit kurzer Corona-Unterbrechung – über die Jahre ein starkes und stetes Wachstum. In diesem Jahr könnte ein neuer Rekord aufgestellt werden. Damit haben Secondaries innerhalb von nur zehn Jahren einen steilen Aufstieg erlebt: von einem nur wenigen Investoren bekannten Zugangsweg zur Assetklasse Private Equity zu einer eigenen „Sub-Assetklasse“. Das wundert nicht, denn die dahinterstehenden Transaktionsmöglichkeiten sind für alle Beteiligten ein Gewinn.

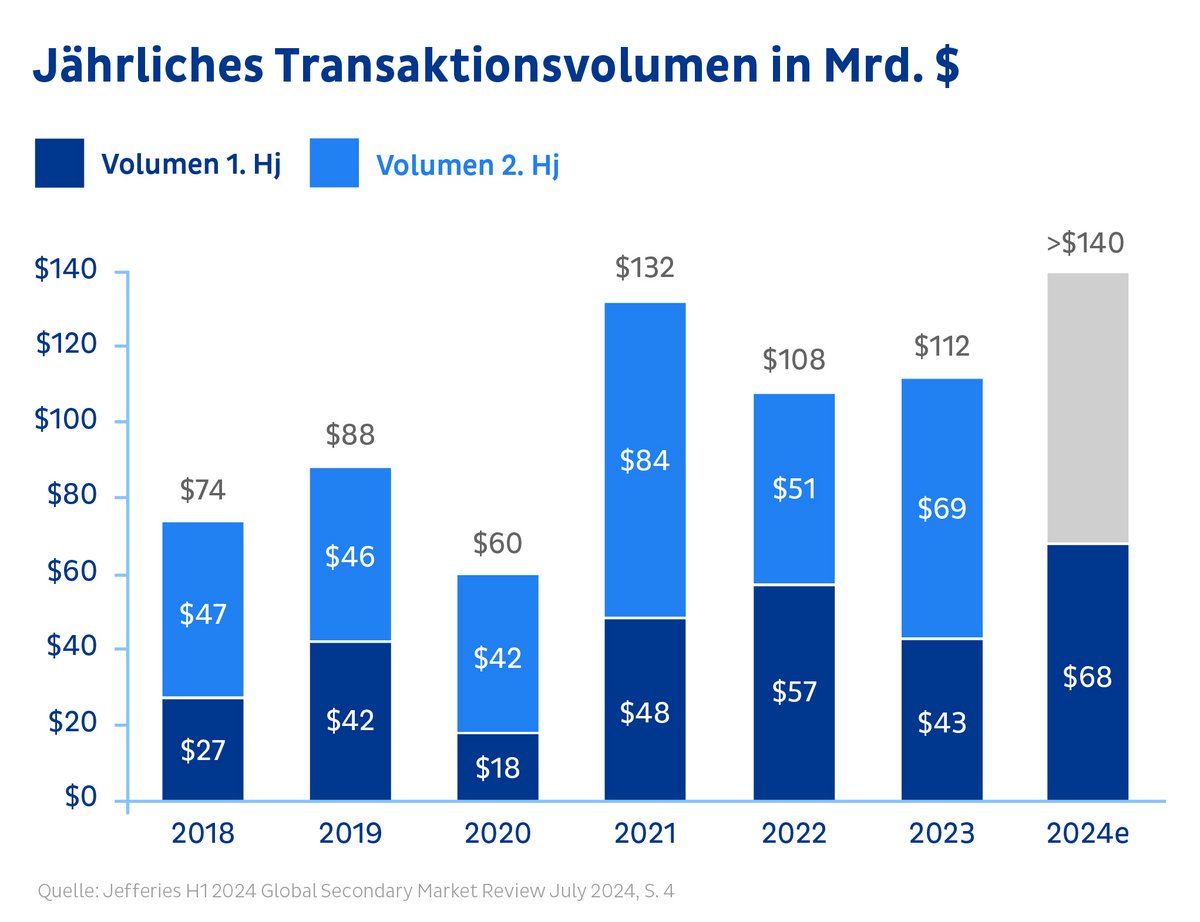

Im Jahr 2023 wurde nach Angaben von Jefferies weltweit ein Investmentvolumen von 112 Milliarden US-Dollar an den Secondaries-Märkten gehandelt.1 Es war demnach das zweitaktivste Jahr dieses Marktes – nach dem Jahr 2021. Damals waren nach dem abrupten Einbruch infolge der Corona-Pandemie im Jahr zuvor Nachholeffekte realisiert worden. In den Jahren 2022 und 2023 setzten die Secondaries-Märkte ihren längerfristigen Wachstumstrend weiter fort.

Dieser Trend setzt sich Jefferies zufolge auch in diesem Jahr fort: So hat die Investmentbank erst kürzlich ihre Prognose für das Investmentvolumen in diesem Jahr auf 140 Milliarden US-Dollar erhöht.2

Secondaries spielen eine neue Rolle im Alternatives-Universum

Ursprünglich waren Secondaries als Zweitmärkte für Fondsanteile eine Art Notinstrument für Investoren, um frühzeitig aus einem Private-Equity-Fonds auszusteigen – sei es aufgrund eines eigenen unerwarteten Liquiditätsbedarfs oder weil die Performance des Fonds weit hinter den anfänglichen Erwartungen zurückgeblieben war. Der Zweitmarkt hatte daher früher einmal den (schon damals nicht immer gerechtfertigten) Ruf einer Resterampe verzweifelter Investoren für ihre unliebsam gewordenen Fonds. Entsprechend hoch waren bisweilen die Discounts an diesen Märkten.

Doch die Ausgangslage hat sich radikal gewandelt. Secondaries werden nicht mehr als Notausgang verstanden, sondern zunehmend als ein etabliertes Werkzeug zur effizienten Portfoliosteuerung und zum Liquiditätsmanagement sowohl für Investoren als auch für die Fondsmanager selbst. Schon jetzt gilt: Die eigentlich illiquiden Private Markets für Sachwerte wie Private Equity erfahren durch Secondaries eine neue Liquiditätsdimension. Eine jahrelange Kapitalbindung ist nicht mehr automatisch vorausgesetzt beim Einstieg in einen Private-Equity-Fonds. Davon profitieren alle Seiten: potenzielle Käufer, Verkäufer und nicht zuletzt auch die Fondsmanager selbst. Um besser zu verstehen, warum das so ist, gilt es, zunächst zwischen LP-led- und GP-led-Secondaries zu unterscheiden.

Der bislang typische Fall sind LP-led-Secondaries

Der bislang Zweitmarkt-typische Fall, nämlich der frühzeitige Ausstieg von Investoren aus einem Fonds mithilfe von Secondaries, wird gemeinhin als LP-led-Secondaries bezeichnet – er ist also von Limited Partnern beziehungsweise Fondsinvestoren initiiert. LP-led-Secondaries ermöglichen es verkaufswilligen Investoren, kurzfristig und individuell gesteuert an Liquidität zu kommen oder ihr Portfolio strategisch zu adjustieren.

Damit waren sie zum Beispiel in der ersten Phase der Zinswende 2022/23 für viele Investoren ein wichtiges Instrument, um relative Überallokationen abzubauen, die durch temporäre Kursrückgänge in den liquiden Aktien und Zinstiteln entstanden waren – der sogenannte Denominator-Effekt. Später haben Secondaries es den Investoren vereinfacht, ihre Portfolioallokation in Anbetracht des veränderten Zinsniveaus auch strategisch anzupassen.

Im weiteren Verlauf der erhöhten Zinslage waren es zudem die fehlenden klassischen Private-Equity-Veräußerungen in einem abschmelzenden M&A-Markt und die damit einhergehenden ausbleibenden Ausschüttungen an die Investoren, welche diese Art der Transaktionen begünstigten. Das wiederum führte zu einem Rückgang der dabei erzielten Preise: Wurden nach Jefferies-Daten 2021 LP-led-Secondaries noch mit durchschnittlich 92 Prozent ihres Buchwertes am Markt bepreist, gab es im Zuge der Zinswende und bedingt durch den Verkaufsdruck Abschläge des Preises auf durchschnittlich 81 Prozent, die sich zuletzt auf durchschnittlich 88 Prozent erholten und stabilisierten.

Fondsmanager springen mit GP-leds auf den Secondaries-Zug auf

Der Logik des starken Wunsches nach Liquidität bei Investoren folgend haben auch die Fondsmanager gelernt, den Sekundärmarkt aktiv zu nutzen. Deshalb hat ein Gegenstück zu den LP-led-Secondaries in den vergangenen Jahren deutlich an Fahrt aufgenommen: GP-led-Secondaries – also von den General Partnern beziehungsweise Fondsmanagern geführte Secondaries. Dabei wechseln nicht wie bei einer LP-led-Transaktion Anteile an einem bestehenden und dadurch in seiner Zusammensetzung unveränderten Investmentfonds den Besitzer, sondern der Fondsmanager überträgt einzelne Unternehmen teilweise oder komplett aus dem Fondsportfolio an ein neues, extra dafür aufgelegtes und von ihm betreutes Fondsvehikel.

Dahinter kann beispielsweise die Absicht des Fondsmanagers bestehen, die attraktivsten Private-Equity-Unternehmen aus seinem Portfolio über den ursprünglichen Investitionshorizont hinaus mit zusätzlichem Wachstumskapital auszustatten und weiterzuentwickeln. Durch eine solche Maßnahme kann der Fondsmanager auch unterschiedlichen Interessen unter den Fondsinvestoren gerecht werden: Ein Teil der Investoren kann nach Ende des Investitionshorizonts für einen Ausstieg optieren, etwa um die Bewertungsgewinne zu realisieren, während ein anderer Teil noch weiteres Zukunftspotenzial in dem Asset erkennt, derzeit keine Liquidität benötigt und deshalb lieber investiert bleiben möchte. Der Transaktionspreis wird dabei meist in einem Auktionsprozess von Sekundärmarktinvestoren ermittelt und zugleich erstellen externe Kanzleien üblicherweise ein Gutachten über den fairen Marktwert des jeweiligen Unternehmens, sodass eine faire Preisfindung in einem transparenten Prozess gewährleistet ist.

Durch eine GP-led-Transaktion haben die Investoren die Wahl, ob sie aussteigen oder über den Fortführungsfonds investiert bleiben. Letztere sowie etwaige Neuinvestoren können dabei vom weiteren Erfolgspotenzial eines eingespielten Teams aus Fondsmanager und Unternehmens-Management profitieren.

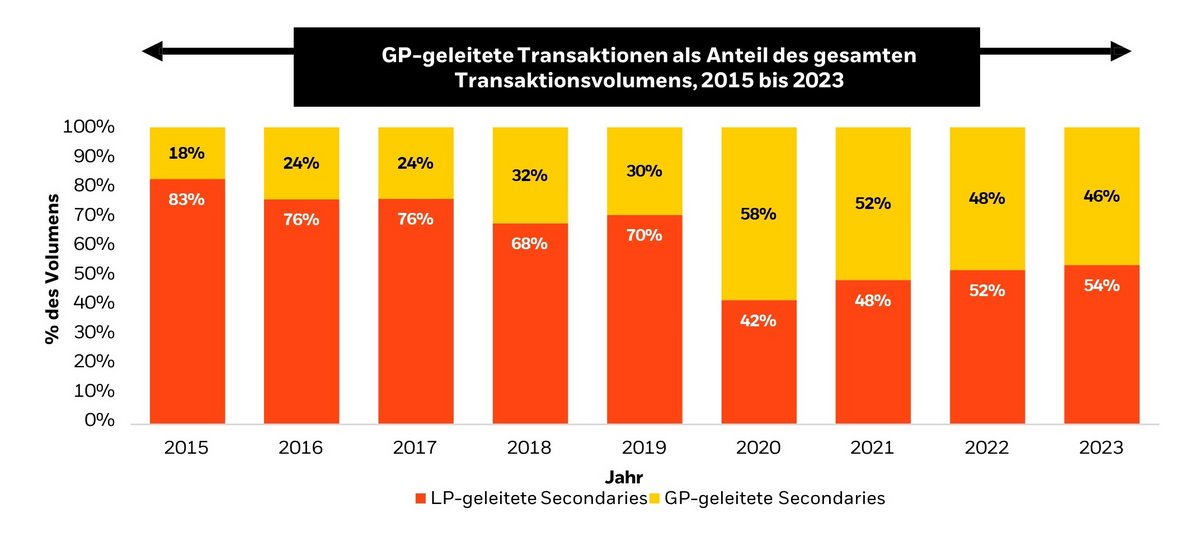

GP-led-Secondaries treten aus der Nische

GP-led Secondaries haben sich so über die Jahre vom Nischeninvestment zu immer größerer Beliebtheit etabliert. Ihr Anteil am gesamten Secondaries-Markt hat sich Jefferies zufolge von 24 Prozent im Jahr 2017 auf 46 Prozent 2023 annähernd verdoppelt, ihr Volumen in dem auch insgesamt wachsenden Markt von 14 Milliarden US-Dollar auf 52 Milliarden US-Dollar annähernd vervierfacht.1 Die Tendenz ist weiter steigend: Jefferies schätzt für 2024 ein GP-led-Volumen von 65 Milliarden US-Dollar, was abermals einem Anteil von nahezu 50 Prozent entspräche.

William Blair macht außerdem die Beobachtung, dass in diesem Jahr wahrscheinlich mehr als die Hälfte der GP-led-Transaktionen auf Single-Asset-Continuation-Funds entfallen dürfte, also Fortführungsfonds, die für nur ein einzelnes Asset eigens aufgelegt werden.3 Es findet also eine spürbare Spezialisierung in diesem Segment statt, die es Neuinvestoren erlaubt, sich ganz gezielt an potenziellen Private-Equity-Erfolgsstorys mit bereits bestehendem und nachvollziehbarem Track-Record zu beteiligen – und speziellen Secondaries-Portfoliofonds wiederum, sich auf diesem Wege ein diversifiziertes Portfolio aufzubauen.

Die Existenz von Secondaries verschafft allen Seiten Vorteile

Sowohl LP- als auch GP-led-Secondaries lösen eine Reihe von Problemen und sind deshalb ein Vorteil für alle beteiligten Marktteilnehmer, seien es potenzielle Neuinvestoren, verkaufswillige Bestandsinvestoren oder auch die Fondsmanager selbst – im Einzelnen:

- Verkaufswillige Investoren erhalten eine Möglichkeit, sich jederzeit von ihren Fondsanteilen zu trennen. Je liquider der Zweitmarkt, desto fungibler wird der Handel mit den Fondsanteilen: Geschwindigkeit und Flexibilität nehmen zu, Transaktionskosten sinken und erfahrungsgemäß sinken in liquiden Märkten oftmals auch die Discounts. Das Marktwachstum der LP-led-Secondaries verbessert somit die Möglichkeiten und die Flexibilität der Investoren. Die Verkaufsgründe können dabei vielfältig und ganz individueller Natur sein. Durch GP-led-Secondaries erhalten Bestandsinvestoren zudem die Möglichkeit, über eine Gewinnrealisierung oder einen Verbleib im Asset frei zu entscheiden.

- Potenzielle Neuinvestoren bekommen Zugang zu Investmentchancen, die bereits einen Track-Record aufweisen. Durch den Wegfall dieses „Blind-Pool-Risikos“ lassen sich nicht nur die Risiken und Renditepotenziale besser einzuschätzen, sondern auch die Portfoliokonstruktion insgesamt besser steuern, etwa nach Regionen oder Branchen. Mit einem späteren Einstieg im Reifezyklus eines Private-Equity-Investments kann zudem die sogenannte J-Kurve vermieden oder deren Effekt zumindest verringert werden. Die Möglichkeit, selber zu gegebener Zeit dank Secondaries zu einem frei wählbaren Zeitpunkt auch wieder ausscheiden zu können und somit eine zusätzliche Exit-Perspektive zu haben, dürfte die Investitionsentscheidung zudem in den meisten Fällen begünstigen. Mit dieser neuen „Sub-Assetklasse“ tut sich zudem ein neues Geschäftsfeld auf, nämlich die Auflage und der Vertrieb spezieller Secondaries-Fonds, die Investoren die vielen Vorteile des Sekundärmarktes zugänglich machen.

- Fondsmanager haben deutlich mehr Flexibilität. Für die Fondsmanager kommt neben den drei Exit-Strategien Verkauf an Finanzinvestor, Verkauf an strategischen Investor und Börsengang noch eine vierte attraktive Exit-Option hinzu, bei der Altinvestoren eine Liquiditätsoption geboten wird, während der Manager das Asset in einem neuen Vehikel weiter betreuen und über erfolgsabhängige Verwaltungsgebühren am Investmenterfolg partizipieren kann.

Für Secondaries-Investoren bietet sich angesichts der aktuellen Rahmenbedingungen ein interessanter Einstiegszeitpunkt für beide Segmente, sowohl LP-led- als auch GP-led-Secondaries. Angesichts der veränderten Marktlage, in der die Zinsniveaus vermutlich über einen längeren Zeitraum deutlich höher bleiben als dies bis vor zwei Jahren der Fall war, überdenken einige institutionelle Investoren ihre bisherige Portfolioallokation und dürften sich von dem einen oder anderen Private-Equity-Investment trennen. Das wiederum führt derzeit zu einem Zufluss an attraktiven Investment-Opportunitäten bei immer noch vorhandenen Preisabschlägen.

Gleichzeitig erschwert das veränderte Zinsumfeld für manche Private-Equity-Unternehmen die Aufnahme von Fremdkapital. Durch eine GP-led-Transaktion ist es möglich, alternativ zusätzliches Eigenkapital für dieses Unternehmen zu mobilisieren. Und zu guter Letzt erreichen nach dem Private-Equity-Boom der Niedrigzinsjahre nunmehr einige Fonds und ihre Assets eine Reifephase, in der ein Exit angedacht war, der aber womöglich angesichts des veränderten Marktumfelds von einigen Investoren als nicht mehr opportun angesehen werden dürfte, während andere die Liquidität gerne freisetzen möchten (oder müssen). Das sind typische Fälle für GP-led-Transaktionen, die wir deshalb gehäuft sehen werden.

1 Jefferies Global Secondary Market Review, January 2024

2 Jefferies H1 2024 Global Secondary Market Review, July 2024

3 William Blair PCA Quarterly News Bulletin, June 2024

Kontakt und Autor:

Golding Capital Partners GmbH

Einsteinstraße 172

81677 München

www.goldingcapital.com

Richard Wilmes

Partner & Head of Secondaries

Tel.: +49 89 419997 130

E-Mail: wilmes@goldingcapital.com

Private Equity Secondaries im Aufwind

Reduzierter Wettbewerb, attraktive Rabatte und große Deal-Pipeline im Mittelstand

Kristof Van Overloop, CFA, Geschäftsführer, Flexstone Partners

Das Transaktionsvolumen am Sekundärmarkt für Private Equity-Beteiligungen hat zugenommen; dabei halfen ein stabilisierendes Marktumfeld, ein anhaltender Liquiditätsbedarf von LPs als Folge langsamerer Ausschüttungen und – vor allem – die Annäherung der Bewertungserwartungen zwischen Käufern und Verkäufern. Aber eine Verengung der Geld-Brief-Spreads ist allein noch kein verlässlicher Wertindikator. Bleibt also die Frage, wo die größten Chancen für Investoren in Sekundärtransaktionen liegen werden.

Volumina in Secondaries könnten ein neues Rekordhoch erreichen

Noch im ersten Halbjahr 2023 sah das Transaktionsvolumen nicht vielversprechend aus; es herrschte weiterhin hartnäckig weiter Abstand zwischen Angebots- und Nachfragepreisen. So lag das Gesamtvolumen im ersten Halbjahr bei enttäuschenden 41 Milliarden US-Dollar oder etwa 20% niedriger als im gleichen Zeitraum im Jahr 2022. Im weiteren Jahresverlauf stabilisierte sich das durchschnittliche Preisniveau jedoch und erholte sich leicht von dem auf Sicht von zehn Jahren tiefsten Niveau des Jahres 2022. Zusammen mit einer Verringerung des Bid-Ask-Spreads sorgte dies für neues Vertrauen bei den Marktteilnehmern und löste einen Anstieg der abgeschlossenen Sekundärtransaktionen aus.

In der ersten Hälfte des Jahres 2023 begannen die anfänglichen Turbulenzen, die durch den Ukraine-Krieg mit den damit einhergehenden inflationären Effekten verursacht wurden, sich zu entspannen. Auch die starke Performance der Aktienmärkte im Jahr 2023 wirkte unterstützend auf das Preisniveau von Private Equity und trieb die Verkäufer von Positionen zunehmend auf den Sekundärmarkt. Laut Lazard stiegen die vorzeitigen Verkäufe von Limited Partners für Liquiditätszwecke im Jahr 2023 um das Vierfache. Dies unterstreicht, dass angesichts erheblich weniger Exits und verlangsamter Ausschüttungen der Sekundärmarkt ein gesuchtes Mittel zur Beschaffung von Liquidität darstellt.

Flexstone, die auf den Sekundärmarkt für Private Equity spezialisierte Tochter von Natixis Investment Managers prognostiziert für 2024, dass der Sekundärmarkt durchaus noch einmal einen Sprung machen könnte. Es haben sich Rückstände aufgebaut, und die Pipeline ist so stark gefüllt wie seit Jahren nicht mehr. Die steigende Aktivität in den Sekundärmärkten basiert zum Teil auf einem stabileren Makroausblick, den Erwartungen, dass die Zentralbankzinsen ihren Höhepunkt erreicht haben und im Laufe des Jahres fallen werden, und dem Folgeeffekt der Stabilisierung des Preisniveaus.

Auch Flexstone arbeitet derzeit an einer Reihe von Mid-Market-Deals und sieht motivierte Verkäufer. Nach erstem Testen des Marktes und nach wie vor niedrigeren Ausschüttungen haben sie sich nun dazu entschlossen, auf dem Sekundärmarkt zu verkaufen, um die dringend benötigte Liquidität zu generieren". Während der Bid-Ask-Spread im vergangenen Jahr näher an 10 Prozentpunkten lag, hat er sich seitdem auf 3%-4% verringert, so dass mehr Geschäfte abgeschlossen werden können.

„Trophäen“ zu attraktiven Rabatten

Auch die Verwalter von Private Equity-Fonds („General Partners“, GP) - nähern sich in einem Umfeld anhaltend langsamer Exit-Aktivität zunehmend dem Sekundärmarkt. Sie legen sogenannte „Continuation Funds“ auf, um ihren Investoren Liquiditätsoptionen zu liefern und die -Ausschüttungen aus ihren Fonds zu verbessern.

So werden auch sogenannte Trophäen-Assets, also Beteiligungen von höchster Qualität auf den Markt gebracht. Auch Flexstone hat im vergangenen Jahr eine Handvoll Beteiligungen von GPs zu attraktiven Einstiegsbewertungen erwerben können. GPs sind bereit, auch solche überdurchschnittlichen Assets zu verkaufen, wenn sie ihren ursprünglichen Investment Case übertroffen und das Renditeziel für den Fonds erreicht haben. Zweitens sind diese Fonds oft vollständig investiert und verfügen nicht über das verfügbare Kapital, um ein Portfoliounternehmen weiterhin zu unterstützen, das weiteres Kapital benötigt, um das organische Wachstum zu beschleunigen oder das Wachstum von M&A zu beschleunigen.

Die Verkäufer akzeptieren zwar einen ordentlichen Rabatt auf den zuletzt festgestellten oder intrinsischen Wert, können aber immer noch einen guten Exit realisieren und - was am aktuellen Markt noch wichtiger ist - Liquidität erhalten. Obwohl kein Maximalpreis erzielt, wurde, wählten etwa 80% der LPs Liquidität und entschieden sich dafür, 2023 in Fortsetzungsfonds zu verkaufen, ungefähr im Einklang mit den letzten Jahren.

In der Folge können Zweitkäufer mit einer starken Unterstützung des Fondsmanagers und einem deutlich risikoärmeren Wertschöpfungsprozess in begehrte Vermögenswerte investieren. Die Auswahl von Vermögenswerten und Managern bleibt jedoch von entscheidender Bedeutung.

Geringerer Wettbewerb, weniger Intermediation und mehr Ineffizienzen

Das kleinere Ende des Sekundärmarktes mit Ticketgrößen unter 50 Millionen Euro ist durch geringeren Wettbewerb und geringen bis keinen Hebel gekennzeichnet, was zu attraktiveren Preisniveaus führt. Mehrere Private-Equity-Manager haben im Laufe der Jahre immer größere Mittel aufgenommen und sich für größere Deals positioniert und zielen nun auf viel größere Portfoliotransaktionen ab.

Hier öffnet sich eine Nische für die gezielte Selektion von kleinen Deals, während größer werdende Large-Cap-Sekundärfonds es sich nicht leisten können, sehr selektiv zu sein, aggressiver bieten und dadurch die Preise treiben.

Das untere Ende des Sekundärmarktes ist auch weniger von Intermediären geprägt, da weniger Informationen verfügbar sind oder in GP-Fondsberichten offengelegt werden, was für erfahrene Sekundärkäufer große Chancen bietet. Dieser Teil des Marktes ist eher von direkten GP- und LP-Beziehungen abhängig als von Beratern oder Vermittlern.

Die Gelegenheit in "mosaic" LP-interest deals

Wir sahen in 2023 auch das Comeback großer LP-Portfoliotransaktionen, die noch im Jahr zuvor weitgehend fehlten. Viele dieser großen LP-Portfolios wurden in "Mosaik"-Lösungen abgewickelt, wobei ein Verkäufer mit mehreren Käufern handelt, die jeweils verschiedene Linien oder Teilmengen des Portfolios auswählen. Diese Spielart der schafft Chancen auch für kleinere Sekundärtransaktionen. Zwar ist es nicht immer einfach, Pakete aus einem größeren Portfolio zu extrahieren, da Verkäufer normalerweise Transaktionen mit einem einzigen Käufer oder zumindest einer begrenzten Käufergruppe bevorzugen, um den Abschlussprozess so effizient wie möglich zu gestalten. Um einzelne Fonds aus einem Portfolio zu extrahieren, sind enge und langjährige GP-Beziehungen und differenzierte Portfolioerkenntnisse erforderlich.

GPs sind in ihrer Transferpolitik zunehmend restriktiver geworden, und wir haben in den letzten Jahren mehrere Situationen gesehen, in denen ein Fondsmanager dem Portfoliokäufer keine Zustimmung für den Transfer gab und versuchte, selbst an bestehende Investoren zu verkaufen. Dies kann zu einer Dynamik mit einem sehr engen Zeitplan und einem frustrierten Verkäufer führen, der eine vollständige Lösung für sein Portfolio wünscht. Solche Situationen können die Möglichkeit schaffen, lange gesuchte Fondsnamen zu erwerben, in der Regel zu Preisen, die der besonderen Situation geschuldet sind.

Insgesamt sind Secondaries eine attraktive Anlageklasse, sowohl unter dem Gesichtspunkt des Risiko-/Ertragsverhältnisses als auch auf der Basis der absoluten Rendite. Dennoch ist es wichtig zu verstehen, wie sie funktionieren und daraus maßgeschneiderte Strukturen zu schaffen, die die speziellen Konfigurationen berücksichtigen.

Kontakt und Autor:

Flexstone Partners

Eine Tochtergesellschaft von Natixis Investment Managers.

Natixis Investment Managers

Senckenberganlage 21

60325 Frankfurt am Main

www.im.natixis.com/en-institutional/the-hub

Kristof Van Overloop

CFA, Geschäftsführer,

Flexstone Partners

Patrick Sobotta

Geschäftsführer und Leiter der Region Zentral- und Osteuropa

Tel.: +49 151 424 956 88

E-Mail: patrick.sobotta@natixis.com

Disclaimer:

Dieses Material wurde zu Informationszwecken ausschließlich Finanzdienstleistern oder anderen professionellen Kunden oder qualifizierten Investoren und, soweit aufgrund lokaler Bestimmungen erforderlich, nur auf deren schriftlicher Anfrage zur Verfügung gestellt. Dieses Material ist nicht für Privatanleger bestimmt. Es liegt in der Verantwortung eines jeden Finanzdienstleisters sicherzustellen, dass das Angebot oder der Verkauf von Fondsanteilen oder Wertpapierdienstleistungen Dritter an seine Kunden im Einklang mit den jeweiligen nationalen Gesetzen steht.

Eine Zusammenfassung der Anlegerrechte in der Amtssprache Ihres Landes finden Sie in der Rubrik "Rechtliche Dokumentation" auf der Website (im.natixis.com/intl/intl-fund-documents). Bitte lesen Sie den Verkaufsprospekt und die wesentlichen Informationen sorgfältig, bevor Sie investieren. Wenn der Fonds in Ihrem Land registriert ist, sind diese Dokumente auch auf der Website von Natixis Investment Managers (im.natixis.com/intl/intl-fund-documents) kostenlos und in der Amtssprache des Landes, in dem der Fonds registriert ist, erhältlich.

In Deutschland und Österreich: Dieses Material wird von Natixis Investment Managers International oder ihrer Zweigniederlassung Natixis Investment Managers International, Zweigniederlassung Deutschland, bereitgestellt. Natixis Investment Managers International ist eine Portfoliomanagement Gesellschaft, die von der französischen Finanzaufsichtsbehörde AMF (Autorité des Marchés Financiers) unter der Nr. GP 90-009 zugelassen ist, und eine Aktiengesellschaft (société anonyme), die im Pariser Handels- und Gesellschaftsregister unter der Nr. 329 450 738 eingetragen ist. Eingetragener Sitz: 43 avenue Pierre Mendès France, 75013 Paris. Eingetragener Sitz von Natixis Investment Managers International, Zweigniederlassung Deutschland (Handelsregisternummer: HRB 129507) ist: Senckenberganlage 21, 60325 Frankfurt am Main.

Die oben erwähnten Gesellschaften sind Geschäftsentwicklungseinheiten von Natixis Investment Managers, einer Holdinggesellschaft mit einem breit gefächerten Angebot spezialisierter Vermögensverwaltungseinheiten und Distributionsgesellschaften weltweit. Die Vermögensverwaltungstochtergesellschaften von Natixis Investment Managers führen regulierte Tätigkeiten nur in und von Jurisdiktionen aus/durch, in denen sie hierzu lizenziert oder autorisiert sind. Ihre Dienstleistungen und die Produkte, die sie verwalten, sind nicht für alle Investoren in allen Jurisdiktionen zugänglich.

Obwohl Natixis Investment Managers die in diesem Material bereitgestellten Informationen, einschließlich der Informationen aus Drittquellen, für vertrauenswürdig hält, kann die Richtigkeit, Angemessenheit oder Vollständigkeit dieser Informationen nicht garantiert werden.

Die Bereitstellung dieses Dokuments und/oder Bezugnahmen auf bestimmte Wertpapiere, Sektoren oder Märkte in diesem Material stellen keine Anlageberatung oder eine Anlageempfehlung oder ein Angebot, Wertpapiere zu erwerben oder zu veräußern, oder ein Angebot von Dienstleistungen dar. Investoren sollten Anlageziele, Risiken und Kosten einer jeden Investition zuvor sorgfältig prüfen.

Die Analysen, Meinungen und bestimmte Anlagethemen und -prozesse, auf die hier Bezug genommen wird, stellen die Ansichten der jeweiligen Person(en) zum angegebenen Datum dar. Diese sowie die dargestellten Portfoliobestände und -eigenschaften können sich ändern und sind nicht als vertraglich bindend zu betrachten. Es kann nicht zugesichert werden, dass die Entwicklungen so eintreten, wie sie in diesem Material prognostiziert werden. Die von externen Dritten geäußerten Analysen und Meinungen sind unabhängig und spiegeln nicht unbedingt die von Natixis Investment Managers wider. Informationen über die Wertentwicklung in der Vergangenheit sind kein Hinweis auf die zukünftige Wertentwicklung.

Dieses Material darf nicht als solches, auch nicht teilweise, verbreitet, veröffentlicht oder reproduziert werden.

Alle Beträge in diesem Dokument sind in USD ausgewiesen, sofern nichts anderes angegeben ist.

Natixis Investment Managers kann beschließen, die Vertriebsvereinbarungen für diesen Fonds in Übereinstimmung mit den einschlägigen Rechtsvorschriften zu beenden.

Der Sekundärmarkt im Aufstieg – Chancen und Wachstum in Privatmärkten

Nil Koeppel, Alternatives Specialists Group, BlackRock, und Harald Klug, Head of the Institutional Business in Germany and Austria, BlackRock

Der Sekundärmarkt im Aufstieg – Chancen und Wachstum in Privatmärkten

Der Sekundärmarkt1 hat durch die dynamische Entwicklung der Privatmärkte in den vergangenen zwei Jahrzehnten ein signifikantes Wachstum erfahren.2 Die Kombination aus Wachstum und innovativen Transaktionsstrukturen kann auch weiterhin attraktive Anlagemöglichkeiten für Sekundärfondsmanager bieten, deren Anlagemandate breit genug aufgestellt sind, um die besten Risiko-/Ertragschancen im gesamten Spektrum der Privatmarktstrategien zu nutzen.

Der Sekundärmarkt wurde ursprünglich als Absatzmarkt für bedürftige Verkäufer während der weltweiten Finanzkrise geschaffen, um ansonsten illiquide Anlageklassen mit Liquidität zu versorgen. Seitdem hat er sich weiterentwickelt und bietet allen Marktteilnehmern verschiedene Arten von Liquiditätslösungen.3

Eine Win-Win-Win-Lösung?

Traditionell haben sich General Partners (GPs) auf den Sekundärmarkt verlassen, um die Liquidität für Limited Partners (LPs)4 über Tender-Offers5 und Strip-Sales6 zu erleichtern. Heute greifen sie dagegen zunehmend auf Secondaries7 zurück, um zusätzliches Wachstumskapital bereitzustellen und die Laufzeit bestehender Vermögenswerte in ihren Portfolios zu verlängern.

Viele LPs und Inhaber privater Portfolios betrachten Secondaries bereits seit geraumer Zeit als sinnvolles Instrument für das Portfoliomanagement. Sie nutzen diese oft, um beispielsweise auf Veränderungen in der Unternehmensführung und -organisation, auf unternehmensspezifische Herausforderungen und Komplexitäten sowie Strategieanpassungen oder regulatorische Veränderungen zu reagieren.

Auch Käufern können Secondaries viele Vorteile bieten. Die Möglichkeit, in reife, substanziell finanzierte Vermögenswerte und Portfolios zu investieren, bietet das Potenzial, attraktive risikobereinigte Renditen zu erzielen, und den J-Kurven-Effekt abzuschwächen, also die zunächst negative Renditeentwicklung bei Private Equity aufgrund der anfänglichen Investitionskosten und Verwaltungsgebühren.8

Die verschiedenen Ziele, Strategien und Investitionsmöglichkeiten der Marktteilnehmer im Sekundärmarkt sorgen im Idealfall also dafür, dass alle Beteiligten von einer Transaktion profitieren.

Viele Vorzüge für Portfolios

Secondaries können viele potenzielle Vorzüge für Portfolios bieten, darunter sofortige Diversifikation durch reifere Investitionen über verschiedene Manager, Strategien, Branchen und Regionen hinweg. Dies ist vor allem für Investoren mit schnellen Wachstumszielen attraktiv. Sie helfen zudem, die J-Kurve abzumildern, indem sie Vermögenswerte zu Abschlägen auf den Nettoinventarwert (NAV) erwerben und somit schneller positive Renditen erzielen können.9 Secondaries können früher Kapitalrückflüsse generieren als Primärinvestitionen und Co-Investments, was besonders für Einsteiger an den Privatmärkten attraktiv sein kann. Darüber hinaus zeichneten sie sich in der Vergangenheit durch attraktive risikobereinigte Renditen und niedrige Verlustquoten aus. Zurückzuführen ist dies in Teilen auf das geringere Blindpool-Risiko,10 da die Gelder nicht in Projekte fließen, die noch nicht genau definiert sind. Es muss aber betont werden, dass die Wertentwicklung in der Vergangenheit kein zuverlässiger Indikator für aktuelle oder zukünftige Ergebnisse ist und nicht der einzige Faktor sein sollte, der bei der Auswahl eines Produkts oder einer Strategie berücksichtigt wird.,

Secondaries sind heute integraler Bestandteil der Privatmärkte

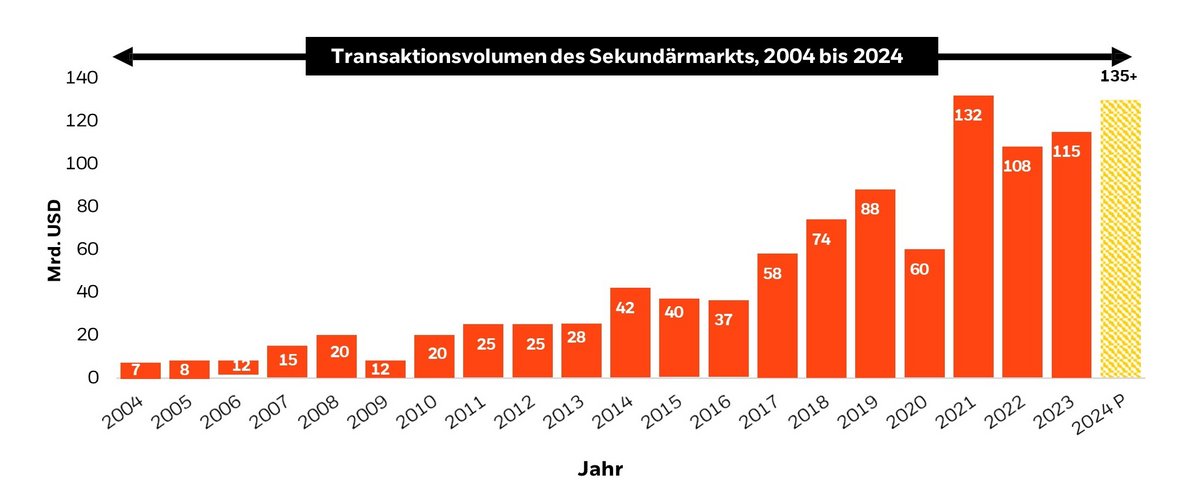

In den vergangenen zwei Jahrzehnten hat der Sekundärmarkt ein bemerkenswertes Wachstum erfahren,8 da sich die Privatmärkte weltweit kontinuierlich weiterentwickelt haben. Wie in Grafik 1 unten dargestellt, lag das weltweite Transaktionsvolumen für Sekundärtransaktionen im Jahr 2023 zum dritten Mal in Folge bei mehr als 100 Milliarden US-Dollar.11 Dieses Volumen ist mehr als viermal so hoch wie vor einem Jahrzehnt und sogar 16-mal so hoch wie im Jahr 2004.11 Ein wesentlicher Faktor für dieses Wachstum ist die rasante Expansion des primären Fundraisings, das zwischen 2019 und 2023 mit einer jährlichen Wachstumsrate (CAGR) von 5 % zugenommen hat.12

Grafik 1: Globales Transaktionsvolumen des Sekundärmarkts

Langjährige Untersuchungen legen nahe, dass das jährliche Volumen des Sekundärmarkts historisch gesehen durchschnittlich etwa 2,5 % des gesamten Nettoinventarwerts (NAV) des Private-Equity-Marktes ausmacht. 13 Mit einem globalen Private-Equity-NAV von mehr als 7,9 Billionen US-Dollar wäre es nicht überraschend, wenn das jährliche Transaktionsvolumen auf dem Sekundärmarkt in den nächsten Jahren auf deutlich mehr als 100 Milliarden US-Dollar ansteigen würde, denn die Primärinvestitionen von heute sind die Sekundärinvestitionen von morgen.14

Der Sekundärmarkt hat sich also von einer Nischenoption zu einem integralen Bestandteil der Privatmärkte entwickelt, was sowohl aus Sicht der GPs, der LPs, der Verkäufer als auch der Käufer gilt. Während Investoren in der Vergangenheit vor allem in Zeiten von Stress und Marktverwerfungen nach Liquidität suchten, hat sich der Markt inzwischen so weit diversifiziert, dass der Sekundärmarkt als häufig genutztes Portfoliomanagement-Tool für alle Arten von privaten Marktinvestoren dienen kann.15

Der Markt wandelt sich

Ein wesentlicher Aspekt dieser Marktentwicklung ist der Aufstieg komplexerer und maßgeschneiderter Liquiditätslösungen, die zu einer Aufspaltung des Sekundärmarkts in verschiedene Transaktionstypen geführt haben. Obwohl es keine allgemein anerkannten Begriffe für die verschiedenen Arten von Sekundärstrategien gibt, wird oft zwischen LP-geführten und GP-geführten Transaktionen unterschieden. LP-geführte Transaktionen umfassen den Verkauf einzelner LP-Anteile oder Portfolios von mehreren Partnerschaftsanteilen durch LPs, die frühzeitig Liquidität benötigen, an einen Sekundärinvestor. Ein diversifiziertes Sekundärportfolio kann leicht aus mehr als 1.500 zugrunde liegenden Portfoliounternehmen bestehen.16

GP-geführte Transaktionen, oft auch als Manager-geführte Transaktionen bezeichnet, zeichnen sich durch die aktive Rolle des Fondsmanagers und die höhere Konzentration des Portfolios aus. Diese Transaktionen haben in den vergangenen Jahren einen bedeutenden Anteil am Sekundärmarkt eingenommen und machten seit 2020 fast die Hälfte des gesamten Transaktionsvolumens aus (siehe Grafik 2).11 Ein Beispiel für eine solche Transaktion wäre ein Fondsmanager, der bestehenden LPs frühzeitige Liquiditätsoptionen anbietet, indem er mit einem Sekundärinvestor zusammenarbeitet, der ein Übernahmeangebot für sämtliche Anteile des Fonds unterbreitet. Ein anderes Beispiel wäre ein Fondsmanager, der erkennt, dass bestimmte Unternehmen im Portfolio mehr Zeit und/oder Kapital benötigen, als im aktuellen Fonds zur Verfügung steht, und daher mit einem Sekundärinvestor zusammenarbeitet, um diese Unternehmen in ein neues Vehikel zu überführen und damit die Halteperiode zu verlängern und zusätzliche Wertschöpfung zu ermöglichen.

Grafik 2: GP-geführte globale Transaktionen im Sekundärmarkt

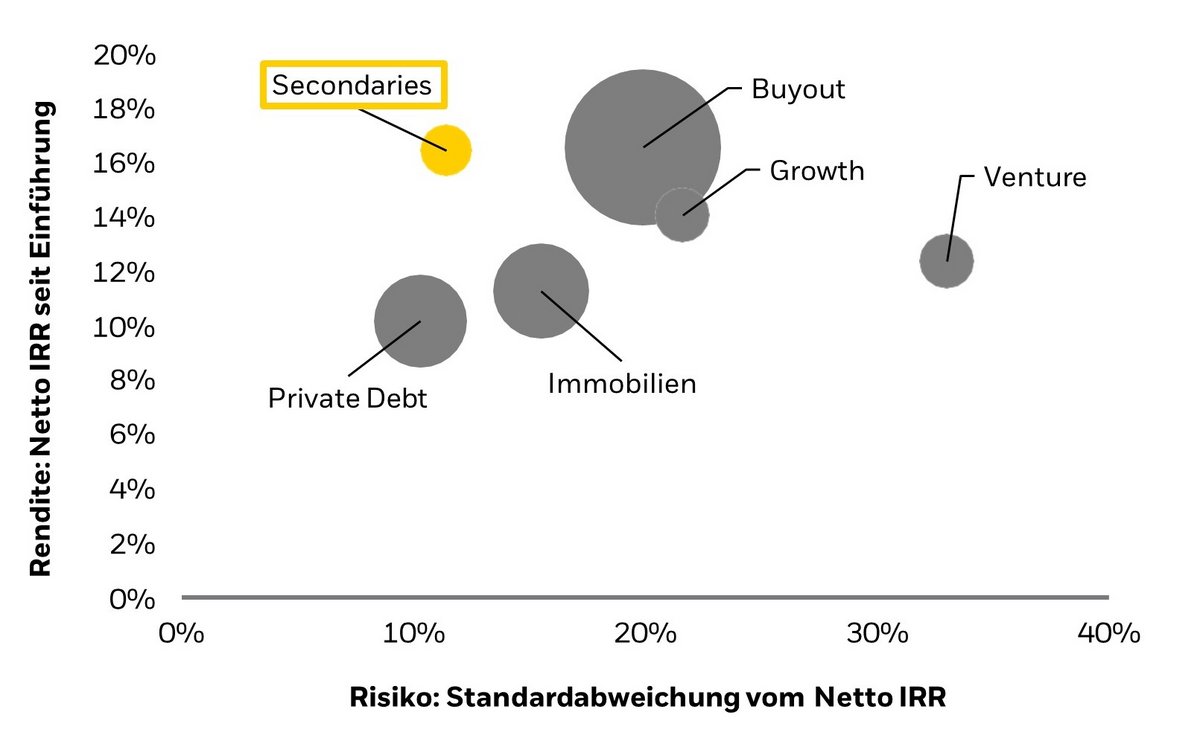

Secondaries als Strategie haben in der Vergangenheit die höchsten Netto-Durchschnittsrenditen unter den Private-Equity-Strategien erzielt, sowohl auf eigenständiger Basis als auch im Vergleich zur Standardabweichung der Renditen unter allen Private-Equity-Strategien (Siehe Grafik 3).17 Es muss aber noch betont werden, dass die Wertentwicklung in der Vergangenheit kein zuverlässiger Indikator für aktuelle oder zukünftige Ergebnisse ist und nicht der einzige Faktor sein sollte, der bei der Auswahl eines Produkts oder einer Strategie berücksichtigt wird.

Grafik 3: Netto-Durchschnittsrendite von Secondaries

Anmerkung: Buyout = Übernahme eines Unternehmens oder von dessen Anteilen durch eine externe Investmentgesellschaft; Growth = Wachstum; Venture = Wachstumsfinanzierung mit Risikokapital.

Weiterhin potenziell gute Wachstumsaussichten

Es wird erwartet, dass der globale Sekundärmarkt sowohl kurz- als auch langfristig weiter wachsen könnte.18 Diese Prognose basiert auf der Expansion der nicht realisierten privaten Marktvermögenswerte, starkem primären Fundraising, neuen Transaktionstypen, insbesondere Manager-geführten Liquiditätsoptionen, und einer attraktiven Marktstruktur, die weiterhin Transaktionen erleichtern könnte. Zudem kann man davon ausgehen, dass LPs und GPs den Sekundärmarkt vermehrt als aktives Portfoliomanagement-Tool nutzen, insbesondere angesichts zunehmender geopolitischer und wirtschaftlicher Unsicherheiten, die alternative Liquiditätswege erfordern, sowie eingeschränkter Exit-Möglichkeiten, die zu verlangsamten Ausschüttungen führen können. Zusammenfassend deutet alles darauf hin, dass das Angebot an Sekundärmarkt-Assets in den vorausliegenden Jahren weiterhin rasch zunehmen könnte.

Auf der Nachfrageseite schätzen Sekundärmarktberater, dass es Ende 2023 etwa 166 Milliarden US-Dollar an Dry Powder19 gab, das auf den globalen Sekundärmarkt abzielte, was dem Transaktionsvolumen von etwa einem Jahr entspricht.20 Selbst mit der Erwartung, dass in den nächsten zwölf Monaten zusätzlich 98 Milliarden US-Dollar an Sekundärkapital aufgebracht werden könnten, bleibt der Sekundärmarkt die private Marktstrategie mit einem der niedrigsten Verhältnissen von verfügbarem Kapital zu Transaktionsvolumen.21

Fazit

Die fortlaufende Entwicklung und das Wachstum des Sekundärmarkts machen ihn zu einem zunehmend unverzichtbaren Instrument für institutionelle Investoren, die ihre Privatmarktportfolios optimieren möchten. Angesichts der Komplexität und Vielfalt der verfügbaren Transaktionsstrukturen bleibt die Allokation mit Sekundärmarktstrategien eine attraktive Wahl für Investoren, die nach stabilen und nachhaltigen Renditen suchen.

Viele erfahrene Privatmarktinvestoren betrachten ein Engagement am Sekundärmarkt inzwischen als dauerhaften Bestandteil ihrer Portfolioallokation. Dies liegt nicht nur an der Flexibilität und der Fähigkeit, schnell auf Marktverwerfungen reagieren zu können, sondern auch an der fortlaufenden Innovation und dem Wachstum des Sekundärmarkts.

Insgesamt zeigt die Entwicklung des Sekundärmarkts Wachstumspotenzial und gewinnt für Privatmarktinvestoren immer mehr an Bedeutung. Der Bedarf an Diversifizierung bei Strategien und die steigende Nachfrage nach Liquiditätslösungen machen den Sekundärmarkt zu einem spannenden und dynamischen Bereich für Investoren und Marktteilnehmer weltweit.

1 Als Sekundärmarkt (auch Umlaufmarkt; Englisch: secondary market) bezeichnet man im Finanzwesen einen Teilmarkt, auf dem die Marktteilnehmer bereits in Umlauf befindliche Finanzinstrumente als Handelsobjekt erwerben oder weiterveräußern (Quelle: Wikipedia, 9.7.2024).

2 Jefferies - Global Secondary Market Review, Stand: Januar 2024.

3 BlackRock, Secondaries Market Primer Q4 2023.

4 General Partners (GPs) sind persönlich haftende Gesellschafter einer Kommanditgesellschaft, Limited Partners (LPs) beschränkt haftende Partner. Bei Private-Equity- und Venture-Capital-Firmen wird häufig das ganze Unternehmen als GP bezeichnet, seine Investoren als LPs.

5 Tender Offers sind öffentliche Erwerbsangebot für Wertpapiere, v. a. in Zusammenhang mit Übernahmeangeboten an die Aktionäre eines Zielunternehmens.

6 Strip Sale bezeichnet eine Fondsumstrukturierung, wenn nämlich ein Teil der Fondsbestände verkauft wird, um sie in einem neuen, meist vom selben Private-Equity-Unternehmen gemanagten Vehikel zu nutzen.

7 Secondaries sind Transaktionen, bei denen ein Investor einen Vermögenswert von einem anderen Investor erwirbt. Bei Primärinvestitionen erwirbt ein Investor hingegen eine Beteiligung an einem privaten Unternehmen, das er dann über Secondaries weiterveräußern kann.

8 BlackRock, Secondaries Market Primer Q4 2023.

9 BlackRock, The Case for Secondaries, 1. Hj. 2024.

10 Blindpool bedeutet, dass die Investoren im Vorfeld nicht wissen, wofür die eingesammelten Gelder eingesetzt werden, was das Risiko natürlich erhöht.

11 Jefferies – Global Secondary Market Review, Stand: Januar 2024.

12 Preqin Vintages 2019-2023. Buyout, Venture, Growth, Direct Lending, Mezzanine, Distressed und Special Situations. Minimale Fondsgröße 100 Mio. USD, Stand: April 2024.

13 Preqin Historical Fundraising and Assets Under Management Search Tools, Stand: April 2024.

14 Preqin Historical Fundraising and Assets Under Management Search Tools, Stand: April 2024.

15 BlackRock, The Case for Secondaries, 1. Hj. 2024.

16 BlackRock, The Case for Secondaries, 1. Hj. 2024.

17 Preqin Benchmark Search Tools, Stand: Dezember 2023.